Zusätzlich zum Kinderfreibetrag sollen Eltern unterstützt werden, wenn sie für die auswärtige Unterbringung des Kindes im Zuge der Berufsausbildung aufkommen. Aus diesem Grund gewährt der Fiskus einen Freibetrag gemäß § 33a Abs.2 EStG, welcher die jährlich anfallenden Kosten der Eltern decken soll. Voraussetzungen für Ausbildungsfreibetrag Damit es zu einem Abzug des ... Weiterlesen

Häusliches Arbeitszimmer

Durch immer modernere Kommunikationstechniken wurde in den letzten Jahren das Arbeiten von Zuhause immer beliebter. Hinzu kam dann im letzten Jahr noch die Corona-Pandemie, welche diese Entwicklung, wenn auch nicht ganz freiwillig, verstärkt hat. Aus diesem Grund ist es für Steuerpflichtige wichtig, die Abzugsmöglichkeiten des häuslichen Arbeitszimmers zu kennen. Kriterien ... Weiterlesen

Verlängerung Überbrückungshilfen III Plus und Neustarthilfen Plus

Obwohl die Folgen der Corona-Krise langsam nachlassen sind einige Branchen weiterhin betroffen. Aus diesem Grund können von nun an auch für den Zeitraum Oktober bis Dezember 2021 die Überbrückungshilfen III Plus bzw. Neustarthilfen Plus beantragt werden. Überbrückungshilfen III Plus Im Vergleich zu der Überbrückungshilfe III Plus für das 3. Quartal 2021 ergeben sich ... Weiterlesen

Behinderten-Pauschbeträge 2021

Durch eine Gesetzänderung der Bundesregierung haben sich die Behinderten-Pauschbeträge zum 01.01.2021 verdoppelt und die Zusatzvoraussetzungen des Einkommenssteuergesetzes entfallen. Grund für die Anpassung ist dabei eine veraltete Gesetzesgrundlage, wodurch die Pauschbeträge in keiner Weise die heutigen Lebenserhaltungskosten decken können. Grundlagen des ... Weiterlesen

Verlängerung Überbrückungshilfen III Plus und Neustarthilfen Plus

Obwohl die Folgen der Corona-Krise langsam nachlassen, sind einige Branchen weiterhin betroffen. Aus diesem Grund können von nun an auch für den Zeitraum Oktober bis Dezember 2021 die Überbrückungshilfen III Plus bzw. Neustarthilfen Plus beantragt werden. Überbrückungshilfen III Plus Im Vergleich zu der Überbrückungshilfe III Plus für das 3. Quartal 2021 ergeben sich ... Weiterlesen

Steuerliche Unterstützung bei Unwetterkatastrophen

Anlässlich der verheerenden Schäden durch das Unwetter im Juli dieses Jahres haben die betroffenen Länder nun steuerliche Erleichterungen beschlossen. Grundlage für diese Hilfe ist der Katastrophenerlass der jeweiligen Finanzbehörde. Steuervorauszahlungen senken Personen, die in Folge der Überschwemmungen einen großen finanziellen Schaden erlitten haben, können beim ... Weiterlesen

BFH Urteil (VI R 8/19): Beamtenrechtliches Sterbegeld

Grundlage für das beamtenrechtliche Sterbegeld ist der monatliche Bruttolohn bzw. die Pensionsbezüge des Beamten. Die Nachfahren erhalten in Folge der Berechnung den doppelten monatlichen Bruttolohn bzw. Pensionsbezug als Sterbegeld. Dieses soll zur Deckung der besonderen Aufwendungen (z.B. Beerdigungskosten) nach dem Ableben des Angehörigen genutzt werden. Verfahren: ... Weiterlesen

Neue Geringfügigkeits-Richtlinien 2021

Die Spitzenorganisationen der Sozialversicherungen haben am 26.07.2021 die überarbeitete Geringfügigkeits-Richtlinie 2021 veröffentlicht, welche seit dem 01.08.2021 rechtswirksam ist. Die Richtlinie stellt dabei einen Handlungsleitfaden für Arbeitgeber und Lohnbuchhalter dar und erläutert, welche gesetzliche Regelungen (Versicherungs-, Beitrags- und Melderechte) bei Minijobs ... Weiterlesen

Umzugskosten bei betrieblich bedingtem Wohnungswechsel

Wenn der Umzug im Zusammenhang zur beruflichen Tätigkeit des Arbeitnehmers steht, kann dieser die angefallenen Umzugskosten als Werbungskosen geltend machen. Andernfalls besteht ebenfalls die Möglichkeit, dass der Arbeitgeber die angefallenen Umzugskosten steuerfrei an den Arbeitnehmer erstattet. Wichtig ist hierbei, dass die neuen Grenzwerte für Umzugskostenpauschalen laut ... Weiterlesen

Zeitliche Fristen bei der Einkommensteuerklärung

Um Säumniszuschläge bei der verspäteten Einreichung der Einkommensteuerklärung zu vermeiden, gilt es, die Abgabefristen zu kennen. Besonders in der Corona-Pandemie wurden diese Fristen mehrfach verschoben, wodurch ein Überblick schwerfallen könnte. Dabei soll dieser Artikel Abhilfe schaffen. Verpflichtung zur Abgabe Einkommensteuerklärung Die Verpflichtung ... Weiterlesen

Einkommensteuerliche Betrachtung der Kindertagespflege

In der heutigen Zeit kommt es immer häufiger vor, dass beide Elternteile Vollzeit arbeitstätig sind und somit eine Tagesmutter für die Betreuung ihrer Kinder benötigen. Im Folgenden wollen wir einige einkommensteuerliche Grundlagen in der Tätigkeit als Tagesmutter erklären. Vergütung als Tagesmutter In der Kindertagespflege besteht einerseits die Möglichkeit, eine private ... Weiterlesen

Gesetz zur Modernisierung des Körperschaftsteuerrechts (KöMoG) – Option für Personengesellschaften

Normalerweise erfolgt die Besteuerung einer Personengesellschaft (GbR, OHG, KG, GmbH & Co. KG, PartG etc.) nach dem Transparenzprinzip. Das bedeutet, dass der erwirtschaftete Gewinn eines jeden Gesellschafters mit dem persönlichen Steuersatz verrechnet wird. Damit die Wettbewerbsfähigkeit der Personengesellschaften auf internationaler Ebene erhöht wird, wurde am 21.05.2021 ... Weiterlesen

Besteuerung der Photovoltaikanlagen und Auslaufen der staatlichen Einspeisevergütung

Ab dem 01.01.2021 sind für die ersten Photovoltaikanlagen die staatlichen Einspeisevergütungen nach dem EEG (Erneuerbare-Energien-Gesetz) ausgelaufen. Die Förderungssumme wurde dabei mit der Inbetriebnahme der Photovoltaikanlage festgelegt und dann für 20 Jahre ausgezahlt. Dadurch sollte die Erzeugung von Solarenergie durch Privathaushalte in Deutschland langfristig gefördert ... Weiterlesen

One-Stop-Shop- Verfahren (OSS)

Das One-Stop-Shop Verfahren kann als Erweiterung des Mini-One-Stop-Shop Verfahrens angesehen werden, wobei es ein breiteres Spektrum an betroffenen Leistungen umfasst. Das neue Verfahren soll dabei ab dem 01.07.2021 in Kraft treten, sodass betroffene Unternehmen sich bis zum 30.06.2021 bei der BZSt registrieren können. Mini-One-Stop-Shop Verfahren (01.01.2015) Das ... Weiterlesen

Trinkgeld-Versteuerung und Aufzeichnungspflichten für Empfänger

Das Trinkgeld stellt in vielen Berufen (Gastronomie; Hotelgewerbe, Taxigewerbe, etc.) eine wichtige Einnahmequelle neben der bezahlten Hauptleistung dar. Trotz der Bekanntheit des Themas kommt es aber immer wieder zu Versäumnissen der Versteuerung oder Aufzeichnung vom gezahlten Trinkgeld. Diese vermeidbaren Fehler ziehen häufig schwerwiegende Folgen für den betroffenen Betrieb ... Weiterlesen

Pflicht zur Einkommensteuererklärung 2020 – Kurzarbeitergeld

Innerhalb der Corona-Krise haben schätzungsweise 10 Millionen Arbeitnehmer Lohnersatzleistungen (z.B. Arbeitslosengeld, Krankengeld, Elterngeld, etc.) bzw. im besonderen Kurzarbeitergeld vom ihrem Arbeitgeber bezogen. Das Bundesministerium für Finanzen weist in seinem Schreiben vom 19.02.2021 darauf hin, dass Lohnersatzleistungen genauso wie Corona bedingte Zuschüsse vom ... Weiterlesen

Verbesserungen der Überbrückungshilfe III

Die anhaltende Corona Pandemie sorgt weiterhin bei vielen Unternehmen und Soloselbständigen für große wirtschaftliche Schwierigkeiten. Aus diesem Grund hat die Bundesregierung einige Verbesserungen sowie eine zusätzliche Hilfe für die betroffenen Unternehmen gewährt. Der neue Eigenkapitalzuschuss kann zusätzlich zu den Überbrückungshilfen III beantragt werden. Unternehmen, ... Weiterlesen

Aussetzung des Insolvenzantrages und die Insolvenzrechtsreform

Grundsätzlich dient das Sanierungs- und Insolvenzrechtsfortentwicklungsgesetz (SanInsFoG) zur Umsetzung der europäischen Restrukturierungs- und Insolvenzrichtlinie vom 19.06.2019 in deutsches Recht. Das SanInsFoG wurde nach einigen Anpassungen am 17.12.2020 vom Deutschen Bundestag verabschiedet und ist am 01.01.2021 in Kraft getreten. Dabei soll es helfen drohende Insolvenzen ... Weiterlesen

Unterhaltsleistungen steuerlich berücksichtigen

Grundlagen der Unterhaltsleistungen Die Unterhaltsleistungen von Angehörigen, Kindern und getrennten Lebenspartnern/-in können steuerlich berücksichtigt werden, wenn diese nicht selber für ihren eigenen Unterhalt sorgen können. Zu den Unterhaltsleistungen zählen grundlegend alle Aufwendungen zum Bestreiten der Lebensführung (z.B. Essen, Kleidung, Wohnung, etc.) und dem ... Weiterlesen

Außerplanmäßige Abschreibungen in der Corona Pandemie

In der Corona Krise gewinnen die außerplanmäßigen Abschreibungen an Bedeutung, da viele Unternehmen ungewollte Umsatzeinbußen durch das Ausbleiben der Kundschaft verzeichnen. Ein Beispiel hierfür wäre das Kleidungsgeschäft, indem aufgrund der anhaltenden Pandemie die eingekaufte Winterware nur eingeschränkt verkauft werden konnte. Die steigenden Temperaturen tragen dazu bei, ... Weiterlesen

Neustarthilfe für Soloselbständige und Kapitalgesellschaften

Die Überbrückungshilfe III soll ebenfalls betroffene Selbständige in der Corona Krise stärker unterstützen. Dafür wurde die sogenannte Neustarthilfe erhöht von ursprünglich 5000€ auf jetzt maximal 7500€. Der Förderungszeitraum der Neustarthilfe umfasst den 01.01.2021 bis zum 30.06.2021 und kann einschließlich dem 31.08.2021 bei einem prüfenden Dritten (z.B. Steuerberater) ... Weiterlesen

Beantragung Grundsteuerlass bis 31.03.2021

Grundsteuer Die Grundsteuer muss jeder private Eigentümer für sein Grundstück zahlen. Dabei wird vom zuständigen Finanzamt der Grundbesitzwert des Grundstückes anhand von Faktoren wie Bodenwert, Fläche und Alter ermittelt. Dieser Grundbesitzwert wird dann mit der Grundsteuermesszahl multipliziert. Die Grundsteuermesszahl wird abhängig von der Grundstücksart, dem Bundesland ... Weiterlesen

KEINE DREIMONATIGE SPERRFRIST FÜR ZUGEZOGENE EU-AUSLÄNDER

Das Finanzgericht Münster hat mit seinem Urteil vom 10.12.2020 entschieden, dass die dreimonatige Sperrfrist für zugezogene EU-Ausländer nicht gilt, wenn bereits vor Begründung des Wohnsitzes in Deutschland ein Anspruch auf Kindergeld bestand. Die Klägerin zog im Juli des Jahres 2020 mit ihren beiden Kindern von Bulgarien nach Deutschland. Ihr Ehemann, der Vater der Kinder, ... Weiterlesen

Verkauf einer möblierten Ferienwohnung

Beim Verkauf einer möblierten Ferienwohnung innerhalb der zehnjährigen Spekulationsfrist wird der aus dem Verkauf der Möbel erzielte Gewinn nicht als Spekulationsgewinn besteuert. Denn es handelt sich bei den Möbeln um Gegenstände des täglichen Gebrauchs, die nach dem Gesetz nicht Objekt eines Spekulationsgewinns sein können. Hintergrund: Der Verkauf einer Immobilie ... Weiterlesen

Vermietung von Ferienwohnungen

Einnahmen und Ausgaben im Zusammenhang mit der Vermietung einer Wohnung können nur dann steuerlich berücksichtigt werden, wenn eine auf Dauer angelegte Vermietungstätigkeit vorliegt und die Absicht besteht, nachhaltig Überschüsse zu erzielen. Von einer solchen Einkunftserzielungsabsicht geht man bei einer Ferienwohnung regelmäßig aus, wenn die Wohnung im ganzen Jahr ... Weiterlesen

Jahressteuergesetz 2020

Am 18.12.2020 hat nun auch der Bundestag dem Jahressteuergesetz 2020 zugestimmt. Daraus ergeben sich zahlreiche Neuerungen, von denen wir Ihnen gerne die wichtigsten kurz vorstellen möchten: Pauschale für das Homeoffice Seit Ausbruch der Corona- Pandemie arbeiten viele Beschäftigte von Zuhause aus; teils haben sie dazu Ihren Arbeitsplatz im Wohnzimmer, Ankleidezimmer oder ... Weiterlesen

Höhere Pendlerpauschale ab 2021

Die höhere Pendlerpauschale wurde im Jahr 2019 beschlossen. Sie ist Bestandteil im Gesetz zur Umsetzung des Klimaschutzprogramms 2030. Die Entfernungspauschale wird ab dem 21. Kilometer von 30 Cent auf 35 Cent angehoben. Die Berechnung der Entfernungspauschale für den eigenen, oder zur Nutzung überlassenen PKW, hier ausgehend von einer einfachen Strecke von 30 km und 210 ... Weiterlesen

Degressive Abschreibung für bewegliche Wirtschaftsgüter wird wieder eingeführt!

Mit dem Zweiten Corona-Steuerhilfegesetz wird die degressive Abschreibung, die im Jahr 2011 abgeschafft wurde, wieder eingeführt. Ziel der Bundesregierung ist, damit einen zusätzlichen Investitionsanreiz zu setzen und somit die Wirtschaft wieder anzukurbeln. Die degressive Abschreibung kann bei beweglichen Wirtschaftsgütern des Anlagevermögens angewendet werden, die nach dem ... Weiterlesen

Erste Tätigkeitsstätte bei einer vorzeitigen Bildungsmaßnahme

Nach der neuen Regelung des Reisekostenrechts zum Veranlagungszeitraum 2014 gilt auch eine Bildungseinrichtung, die außerhalb eines Arbeits-/Dienstverhältnisses zum Zwecke eines Studiums in Vollzeit oder einer entsprechenden Bildungsmaßnahme in Vollzeit aufgesucht wird, als erste Tätigkeitsstätte. Dies gilt nach einer Entscheidung des BFH vom 14.05.2020 auch dann, wenn die ... Weiterlesen

Steuerermäßigung nach § 35c EStG für energetische Maßnahmen bei zu eigenen Wohnzwecken genutzten Gebäuden

Mit §35c EStG hat der Gesetzgeber eine neue Vorschrift zur Steuerermäßigung ab dem Jahr 2020 geschaffen. Hintergrund ist die Verfolgung des politischen Ziels zur Treibhausgaseinsparung um mindestens 40% bis 2030. §35c EStG ist erstmals auf Baumaßnahmen anzuwenden, mit deren Durchführung nach dem 31.12.2019 begonnen wurde und die vor dem 01.01.2030 abgeschlossen ... Weiterlesen

Behinderten-Pauschbeträge – Erhöhung ab 2021

Behinderte haben die Möglichkeit, für den täglichen behinderungsbedingten Lebensbedarf einen Behinderten-Pauschbetrag zu beantragen. Ein Einzelnachweis der Aufwendungen ist dann nicht erforderlich. Das Bundeskabinett hat am 29.07.2020 den Entwurf eines Gesetzes zur Erhöhung der Behinderten-Pauschbeträge und zur Anpassung weiterer steuerlicher Regelungen beschlossen. Zur ... Weiterlesen

Endlich geeinigt! Konjunkturpaket: Regierungskoalition hat Milliardenhilfen beschlossen

Mehr Geld für Familien und Kommunen, Entlastungen beim Strompreis und Senkung der Umsatzsteuer Der Koalitionsausschuss hat sich auf ein umfangreiches Konjunktur- und Zukunftspaket mit einem Volumen von 130 Milliarden Euro verständigt. Ziel ist es, Arbeitsplätze zu sichern und die Wirtschaft wieder zum Laufen zu bringen. Das Maßnahmenpaket sieht unter anderem ... Weiterlesen

Aktuelles für Gastronomen: Umsatzsteuersatz auf Speisen ab dem 1.7.2020 befristet bis zum 30.6.2021 auf 7% gesenkt

Einheitlicher Steuersatz von 7 % Bisherige Rechtslage: Auf Speisen, die in einem Restaurant, einem Café oder einer Bar verzehrt werden, müssen 19% Umsatzsteuer berechnet werden. Für Gerichte, die der Gast mitnimmt oder nach Hause bestellt, sind allerdings in der Regel nur 7% Umsatzsteuer zu berechnen. Besteuerung auf Umsätze in der Gastronomie ab dem ... Weiterlesen

Berufspendler profitieren ab 2021 von erhöhten Pendlerpauschalen

Durch das Gesetz zur Umsetzung des Klimaschutzprogramms 2030 kam es auch auf steuerlicher Ebene zu neuen Regelungen, wie zum Beispiel der Anhebung der Pendlerpauschale. Besonders Berufspendler, die jeden Tag einen langen Weg zur Arbeit zurücklegen müssen, werden sich darüber freuen. Die Pauschale bleibt bis zum 20. Kilometer zunächst weiterhin unverändert bei 0,30 EUR; ... Weiterlesen

NEUES FG-URTEIL: Entgelt des Arbeitgebers für WERBUNG AUF FAHRZEUGEN = AR-BEITSLOHN!!!

Grundsatz: Ein Entgelt, das der Arbeitgeber an seine Mitarbeiter für die Anbringung eines mit Werbung versehenen Kennzeichenhalters zahlt, unterliegt laut dem Finanzgericht (FG) Münster, AZ I K 3320/18 L vom 03.12.2019 neuerdings der Lohnsteuer. Hintergrund: Die Klägerin (Arbeitgeberin) schloss mit einer Vielzahl von Mitarbeitern Mietverträge über Werbeflächen an ... Weiterlesen

Steuerliche Behandlung von Erstausbildungskosten verfassungsgemäß

Dass Kosten für eine erstmalige Berufsausbildung oder für das Erststudium, das zugleich eine Erstausbildung vermittelt, nicht als Werbungskosten abgesetzt werden können, verstößt nicht gegen das Grundgesetz. Dies hat das Bundesverfassungsgericht mit einem am 10.01.2020 veröffentlichten Beschluss entschieden. Hintergrund: Nach dem Gesetz sind Aufwendungen für die ... Weiterlesen

Vorsicht Falle | Betrügerische E-Mails zum Transparenzregister (BMF)

Das BMF warnt vor betrügerischen E-Mails zur Registrierung im Transparenzregister. In den fraglichen E-Mails werden Bürger zu einer kostenpflichtigen Registration im Transparenzregister aufgefordert. Tatsächlich sind Eintragungen in das Transparenzregister jedoch kostenlos. Derzeit versenden Betrüger unter dem Namen „Organisation Transparenzregister e.V.“ E-Mails, in denen ... Weiterlesen

USt-Ermäßigung für Taxiverkehr mit Pferdefuhrwerken auf einer autofreien Insel

Nicht nur das Bahnfahren wird durch die Reduzierung des Umsatzsteuersatzes preiswerter. Auch die Beförderung mit Pferdekutschen auf einer autofreien Nordseeinsel kann als Taxiverkehr begünstigt sein, wie der Bundesfinanzhof jetzt mit Urteil vom 13.11.2019 entschieden hat. Voraussetzung ist allerdings, dass im Gebiet einer Gemeinde der Verkehr mit PKW allgemein unzulässig ist ... Weiterlesen

Neue Umsatzsteuer-Identifikationsnummer für Einzelunternehmer in den Niederlanden ab 2020

Die zuständigen Behörden der Niederlande teilten mit, dass dort registrierten Einzelunternehmereine neue Umsatzsteuer-Identifikationsnummer (USt-IdNr.) erhalten werden, die ab dem 01.Januar 2020 verpflichtend bei innergemeinschaftlichen Umsätzen zu verwenden ist. Die übrigen niederländischen USt-IdNrn. sind von der Umstellung nicht betroffen und bleiben unverändert ... Weiterlesen

Alle Jahre wieder – Weihnachtsfeier

Nun steht sie wieder vor der Tür, die Weihnachtszeit. Zwischen Weihnachtsbaum, besinnlicher Musik und Spekulatius mit den Kollegen auf ein erfolgreiches Jahr anstoßen - Weihnachtsfeiern sind beliebt und stärken den Zusammenhalt in der Belegschaft. Aber worauf ist zu achten, damit sie die betriebliche Weihnachtsfeier steuerlich absetzen können? Damit die gelungene Feier für sie ... Weiterlesen

Erhaltene Anzahlungen richtig verbuchen

Leistet der Kunde eine Anzahlung, bevor sein Vertragspartner seine vertraglich zugesicherte Leistung erbringt, muss der Zahlungsempfänger diese mit dem Nennwert gewinnneutral als Verbindlichkeit unter dem Bilanzposten „erhaltene Anzahlungen auf Bestellungen” passivieren. Eine Ausbuchung kommt erst in dem Zeitpunkt in Betracht, in dem der Zahlungsempfänger eine Forderung ... Weiterlesen

Grundsteuer

Im April 2018 hat das Bundesverfassungsgericht die derzeitige Grundsteuer für verfassungswidrig erklärt. Folge daraus ist, dass die Politik bis zum Ende des Jahres 2019 die veraltete Grundstücksbewertung reformieren muss; sonst darf keine Grundsteuer mehr erhoben werden. Zur Berechnung der Grundsteuer werden derzeit Grundstückswerte, oder auch Einheitswerte Genannt, ... Weiterlesen

Umzugskosten steuerlich absetzen

Grundsätzlich sind Mobilität und Flexibilität wichtige Eigenschaften, um auf dem Arbeitsmarkt Fuß zu fassen und Erfolg zu haben. Oftmals ist dies mit einem Umzug verbunden, sodass wir Sie auf die steuerliche Abziehbarkeit von Umzugskosten aufmerksam machen möchten. Wohnsitzwechsel aus beruflichen Gründen Wechseln Sie aus beruflichen Gründen den Wohnort, so können die ... Weiterlesen

Neues Reisekostenrecht durch den BFH bestätigt!

Das steuerliche Reisekostenrecht, das seit dem Jahr 2014 den Werbungskostenabzug für nicht ortsfest eingesetzte Arbeitnehmer und Beamte - wie z.B. Streifenpolizisten - einschränkt, ist verfassungsgemäß, wie der BFH mit Urteil v. 4.4.2019 - VI R 27/17 entschieden hat. Zeitgleich hat der BFH vier weitere Urteile veröffentlicht, die die Folgen der geänderten Rechtslage für ... Weiterlesen

Umsetzung der Melderichtlinie für grenzüberschreitende Steuergestaltungen

Die praktischen Unsicherheiten potenzieren sich! Die Anzeigepflicht für grenzüberschreitende Steuergestaltungen wirft viele Fragen auf. Prof. Dr. jur. Klaus von Brocke hat das Thema beim nwb detailliert beleuchtet. Die Richtlinie ist an die Mitgliedsstatten gerichtet Es hat sich ja mittlerweile in der Praxis herumgesprochen, dass die EU-Melderichtlinie ... Weiterlesen

Mehr Geld bei doppelter Haushaltsführung: Kosten für Einrichtungsgegenstände laut BFH voll abziehbar

Kosten für Einrichtungsgegenstände und Hausrat fallen laut einem aktuellen BFH-Urteil vom 04.04.2019 VI R 18/17 nicht unter die Höchstbetragsbegrenzung des § 9 Abs. 1 Satz 3 Nr. 5 Satz 4 EStG. Es handelt sich vielmehr um sonstige Mehraufwendungen einer doppelten Haushaltsführung, die eindeutig als Werbungskosten abziehbar sind. Hintergrund: Als Unterkunftskosten ... Weiterlesen

Steuerpolitik; BRH fordert vollständige Abschaffung des Soli

Der Präsident des Bundesrechnungshofes als Bundesbeauftragter für Wirtschaftlichkeit in der Verwaltung (BWV) bewertet in einem Gutachten die rechtlichen und finanzwirtschaftlichen Aspekte des von der Regierungskoalition geplanten Abbaus des Solidaritätszuschlags. „Die Bundesregierung sollte den Solidaritätszuschlag vollständig und zügig abschaffen“, empfiehlt der Präsident ... Weiterlesen

Sozialrecht; Honorarärzte regelmäßig sozialversicherungspflichtig (BSG)

Ärzte, die als Honorarärzte in einem Krankenhaus tätig sind, sind in dieser Tätigkeit regelmäßig nicht als Selbständige anzusehen, sondern unterliegen als Beschäftigte des Krankenhauses der Sozialversicherungspflicht (BSG, Urteil v. 4.6.2019 - B 12 R 11/18 R ). Hintergrund : Beschäftigung ist die nichtselbständige Arbeit, insbesondere in einem Arbeitsverhältnis. ... Weiterlesen

Zusätzliche Finanzspritze für das selbstgenutzte Eigenheim: Baukindergeld im Jahr 2018 neu eingeführt

Seit dem 18.09.2018 können Familien oder Alleinerziehende mit einem zu versteuernden Haushaltseinkommen von bis zu TEUR 75 im Jahr zuzüglich eines Freibetrags von TEUR 15 pro Kind für den Ersterwerb einer selbstgenutzten Wohnimmobilie online bei der Kreditanstalt für Wiederaufbau ein sogenanntes „Baukindergeld“ beantragen. Unerheblich ist, ob die Immobilie gekauft wurde oder ... Weiterlesen

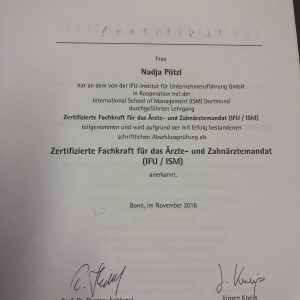

Nadja Poetzl ist nun “zertifizierte Fachkraft für das Ärzte- und Zahnärztemandat!!!

Wir schlafen nicht, wir bilden uns weiterhin permanent fort. Daher dürfen wir wieder einmal weitere Kompetenz aufweisen und sind sehr stolz auf unsere Mitarbeiter! Herzlichen Glückwunsch, diesmal unserer Nadja Poetzl, die die Abschlussprüfung des IFU-Instituts für Unternehmensführung GmbH in Kooperation mit der International School of Management (ISM) Dortmund erfolgreich ... Weiterlesen

Große Überraschung: Bundestag hat ersatzlose Streichung des quotalen Verlustübergangs nach § 8c (1) KStG beschlossen!

Endlich einmal wieder eine sehr erfreuliche Nachricht für die Steuerpflichtigen: Der Bundestag hat am 08.11.2018 beschlossen, dass die Regelung des quotalen Verlustübergangs nach § 8c (1) KStG gestrichen wird. Nun wird der Bundesrat voraussichtlich am 14.12.2018 über das Gesetz beraten und es bleibt abzuwarten, ob dieses dann nun auch so beschlossen wird. Hintergrund: ... Weiterlesen

Erben aufgepasst: Es besteht grundsätzlich Anspruch der Erben auf bezahlten Jahresurlaub verstorbener Arbeitnehmer

In einem aktuellen Urteil des Europäischen Gerichtshofs vom 06.11.2018 entschied dieser, dass der Anspruch eines verstorbenen Arbeitnehmers auf finanzielle Vergütung für nicht genommenen, bezahlten Jahresurlaub grundsätzlich im Rahmen der Erbfolge auf seine Erben übergehen kann. Nach Unionsrecht können die Erben eines verstorbenen Arbeitnehmers demnach grundsätzlich einen ... Weiterlesen

Erfreuliches Grundsatzurteil des BFH zu Umsatzsteuervorauszahlungen bis zum 10. Januar für das Vorjahr!

Der BFH hat mit Urteil vom 27.06.2018 (AZ X R 44/16) aktuell entschieden, dass Umsatzsteuervorauszahlungen, die innerhalb von zehn Tagen nach Ablauf des Kalenderjahres gezahlt werden, auch dann im Vorjahr steuerlich abziehbar sind, wenn der 10. Januar des Folgejahres auf einen Samstag oder Sonntag fällt. Damit richtet sich der BFH entschieden gegen eine allgemeine ... Weiterlesen

Anforderungen an ordnungsgemäße Rechnungen erneut vom BFH gelockert…

Bisher hat die Finanzverwaltung darauf bestanden, dass der leistende Unternehmer auf Rechnungen den Ort angibt, an dem seine Tätigkeit ausübt. Sofern diese Angabe nicht korrekt war, wurde der Vorsteuerabzug für den Rechnungsempfänger versagt. Aktuell hat der BFH hingegen mit zwei Urteilen vom 21.06.2018 entschieden, dass es nicht mehr erforderlich ist, dass der Unternehmer ... Weiterlesen

Formeller Mangel im Kassenbuch: EC-Kartenumsätze!

In der letzten Zeit wurde immer wieder Kritik seitens des Deutschen Steuerberaterverbands zur Buchung von EC-Kartenumsätzen gegenüber dem Bundesministerium der Finanzen ausgeübt. Nun wurde konkretisierte das BMF seine Rechtsauffassung vom 16.08.2017 mit einem Schreiben vom 29.06.2018 und Hinweisen für die Praxis: "...Die Erfassung von EC-Karten-Umsätzen im Kassenbuch stellt, ... Weiterlesen

Finanzamt darf laut BFH nicht zu strenge Anforderungen an die Rechnungsangabe in Bezug auf den Leistungszeitpunkt stellen!

Nach einem aktuell veröffentlichten BFH-Urteil vom 01.03.2018, AZ V R 18/17 legt der BFH die Regelungen an die Rechnungsangaben in Bezug auf den Leistungszeitpunkt zugunsten der zum Vorsteuerabzug berechtigten Unternehmer sehr großzügig aus. Hiernach darf sich die Angabe des Kalendermonats als Leistungszeitpunkt auch aus dem Ausstellungsdatum der Rechnung ergeben, wenn nach den ... Weiterlesen

Erfreuliches Urteil: Keine anteilige Besteuerung des Veräußerungsgewinns auf häusliches Arbeitszimmer bei Verkauf des selbst genutzten Eigenheims

Das Finanzgericht Köln hat am 20.03.2018, AZ 8 K 1160/15 entschieden, dass ein häusliches Arbeitszimmer nicht zu einer anteiligen Besteuerungsgewinns nach § 23 Abs. 1 Nr. 1 S. 3 EStG führt, da es aufgrund der Integrierung in den privaten Wohnbereich kein selbständiges Wirtschaftsgut darstelle. Hintergrund: Das Finanzamt hatte einen auf das Arbeitszimmer entfallenden ... Weiterlesen

Urteil des Bundesverfassungsgerichts da: Grundsteuer verfassungswidrig, da nicht mehr zeitgemäß!!!

Das Verfassungsgericht hat aktuell entschieden, dass die Bemessung der Grundsteuer für Immobilien verfassungswidrig ist. Es führt dazu aus, dass die Einheitswerte für Grundstücke seit mehr als 50 Jahren nicht mehr angepasst worden seien und damit "völlig überholt" wären und zu "gravierenden Ungleichbehandlungen" der Immobilienbesitzer führten. Was passiert jetzt nach diesem ... Weiterlesen

Grundsteuer verfassungsgemäß? Verkündung der Entscheidung des Bundesverfassungsgerichts am 10.04.2018!

Ist die Grundsteuer verfassungsgemäß? Eine der wichtigsten Einnahmequellen der deutschen Kommunen ist die Grundsteuer, die ein jährliches Aufkommen von ca. 13 Mrd. EUR ausmacht. Allerdings basiert die Besteuerung der aktuell zugrunde gelegten Einheitswerte noch immer auf Wertverhältnissen aus dem Jahre 1964 für Westdeutschland und aus dem Jahre 1935 für ... Weiterlesen

Änderung der Beitragsberechnung zur freiwilligen gesetzlichen Krankenversicherung

Die Änderung zum 01.01.2018 der Beitragsberechnung zur freiwilligen gesetzlichen Krankenversicherung hat für großes Aufsehen gesorgt. Zukünftig kann es nämlich zu Nachforderungen von Krankenversicherungsbeiträgen kommen, weshalb es ratsam wäre, Rücklagen zu bilden, um die unvorhersehbaren Kosten bewältigen zu können. Doch wer ist eigentlich genau betroffen? Wie die ... Weiterlesen

Grunderwerbsteuer, Vorsicht beim sogenannten „einheitlichen Vertragswerk“

Die Bemessungsgrundlage für die Grunderwerbsteuer wurde durch die Finanzverwaltung erweitert. Hintergrund sind die Regelungen zum sogenannten „einheitlichen Vertragswerk“. Daher könnte passieren, dass beim Erwerb von Grund und Boden, den Sie anschließend bebauen lassen, nicht nur der reine Bodenwert, sondern auch die Bauerrichtungskosten einschließlich der Umsatzsteuer der ... Weiterlesen

Verlustabzug beim Anteilsverkauf von GmbH-Anteilen: Bundesverfassungsgericht stellt teilweise Verfassungswidrigkeit fest

Hintergrund: Verlustvorträge einer Kapitalgesellschaft gehen nach der aktuellen Gesetzesfassung unter, wenn innerhalb von fünf Jahren mehr als 25% der Anteile auf einen fremden Dritten übertragen werden. Sofern ein Anteil von mehr als 50% übertragen wird, geht der Verlustvortrag komplett verloren. Das Bundesverfassungsgericht hat den anteiligen Verlustuntergang bei ... Weiterlesen

Erfreuliches Urteil für Vermieter: Durch Mieter verursachte Schäden sofort als Werbungskosten abziehbar

Nach einer neuen BFH-Entscheidung vom 09. Mai 2017, AZ IX R 6/16 sind Aufwendungen eines Vermieters zur Beseitigung von Schäden, die nach Anschaffung der vermieteten Immobilie durch den Mieter verursacht wurden, direkt als Werbungskosten von der Steuer abgezogen werden. Hintergrund: Grundsätzlich müssen Aufwendungen, die in den ersten drei Jahren nach der Anschaffung ... Weiterlesen

KURZ GEFASST: DAS ändert sich im Jahr 2018

In diesem Beitrag erfahren Sie die wesentlichen Änderungen aus den Bereichen Recht und Steuern ab dem Jahr 2018. Und DAS ändert sich... Geringwertige Wirtschaftsgüter: Grenzen werden drastisch erhöht Im Hinblick auf sogenannte geringwertige Wirtschaftsgüter (GwG) wurden nicht nur die Grenzen angehoben, sondern gleichzeitig auch die ... Weiterlesen

Der Sanierungserlass ist laut BFH nicht auf Altfälle anzuwenden!

Durch den sogenannten "Sanierungserlass" des Bundesministeriums der Finanzen (BMF) sollen Sanierungsgewinne steuerlich begünstigt werden. Nun hat der Bundesfinanzhof (BFH) entschieden, dass der Sanierungserlass nicht für die Vergangenheit angewendet werden darf. Hintergrund: Mit Beschluss vom 28.11.2016 hatte der Große Senat des BFH den Sanierungserlass bereits verworfen, ... Weiterlesen

Internationaler Informationsaustausch in Steuersachen über Finanzkonten beginnt am 30.09.2017

Achtung: Um die Besteuerung transparenter und gerechter zu gestalten, beginnt am 30.09.2017 der erste automatische Informationsaustausch über Finanzkonten nach dem gemeinsamen Meldestandard der OECD (Organisation für wirtschaftliche Zusammenarbeit und Entwicklung) zwischen 49 Staaten und Gebieten. Grundlage für den jährlich stattfindenden Informationsaustausch über ... Weiterlesen

In Klinik tätiger Facharzt für Anästhesiologie ist sozialversicherungspflichtig: aktuelles Urteil des Hessischen Landessozialgerichts

Das Hessische Landessozialgericht hat mit Urteil vom 22.08.2017, AZ L 1 KR 394/15 entschieden, dass ein im Operationsbereich einer Klinik tätiger Facharzt für Anästhesiologie abhängig beschäftigt ist und daher insgesamt eine sozialversicherungspflichtige Beschäftigung vorliegt. Hintergrund: Sofern eine, nach dem Sozialversicherungsrecht "abhängige Beschäftigung" vorliegt, ... Weiterlesen

Geringwertige Wirtschaftsgüter und Standard- Software: Aktuelle Änderungen ab dem Jahr 2018, von denen Sie profitieren können!

Achtung: von folgenden Neuerungen können Sie profitieren! Sie gelten jedoch erst für Wirtschaftsgüter, die ab dem Jahr 2018 angeschafft bzw. hergestellt werden: die Gesetzgeber haben die Grenze für geringwertige Wirtschaftsgüter (GWG) von 410 EUR auf 800 EUR angehoben. Somit können Steuerpflichtige (egal, ob Unternehmer, Freiberufler oder Arbeitnehmer) für ... Weiterlesen

Vorsicht beim Verkauf einer selbst genutzten Ferienimmobilie

Hintergrund: Grundsätzlich gilt bei selbst genutzten, privaten Immobilien folgendes: Wird eine vermietete Immobilie verkauft, muss der Veräußerungsgewinn vom Verkäufer versteuert werden, sofern zwischen der Anschaffung (Kauf) und dem Verkauf der Immobilie weniger als zehn Jahre liegen. Diese Veräußerungsfrist gilt grundsätzlich nicht für ... Weiterlesen

GmbHs aufgepasst: Kürzung von Verlustvorträgen verfassungswidrig, Gesetzgeber muss Neuregelung schaffen!

Hintergrund Bei Kapitalgesellschaften kommt es zu einem (anteiligen) Verlustuntergang, wenn innerhalb von fünf Jahren mehr als 25% und bis zu 50% der Anteile auf einen neuen Erwerber übertragen werden = sogenannte "Mantelkaufregelung", da damit Missbrauch insofern vermieden werden sollte, dass GmbHs mit hohen Verlustvorträgen nur aus den Gründen der Verlustnutzung gekauft ... Weiterlesen

Vorsicht: Abschreibungen beim Erwerb von Vertragsarztzulassungen nicht immer zwingend möglich

Hintergrund: Die Vertragsarztzulassung vermittelt ein höchstpersönliches, öffentlich-rechtliches Statusrecht, das dazu berechtigt, gesetzlich krankensversicherte Patienten zu behandeln und Leistungen gegenüber den gesetzlichen Krankenkassen abzurechnen. Die Zulassung wird in zulassungsbeschränkten Gebieten in einem sogenannten Nachbesetzungsverfahren (vgl. § 103 ... Weiterlesen

Erfreuliches EuGH-Urteil: Vorsteuerabzug kann durch Rechnungskorrektur rückwirkend gerettet werden!

In der Vergangenheit gab es im Rahmen von Betriebsprüfungen immer wieder Ärger, wenn Rechnungen wegen formaler Mängel beanstandet wurden: Die Prüfer erzielten Mehrergebnisse für den Prüfungszeitraum und es wurden oftmals hohe Nachzahlungszinsen (immer noch 6% pro Jahr) fällig. Zwar war es möglich, die Rechnungen zu korrigieren und demnach den formalen Mangel zu beheben, ... Weiterlesen

Achtung: PC-gestütztes Kassensystem grundsätzlich manipulationsanfällig (neues FG-Urteil)

Das Finanzgericht (FG) Münster hat (mit Urteil vom 29.03.2017- 7 K 3675/13 E, G, U) ein auf Microsoft Access basierendes System als manipulationsanfällig angesehen (Revision nicht zugelassen). Dabei hat es grundsätzlich zur Frage Stellung genommen, unter welchen Voraussetzungen ein PC-gestütztes Kassensystem ausnahmsweise als nicht manipulierbar angesehen werden ... Weiterlesen

Vorsicht: Integrierte Versorgung kann auch bei Gemeinschaftspraxen zu gewerblicher Infizierung führen!

Achtung: Die Oberfinanzdirektion (OFD) Frankfurt/ Main hat am 16. August 2016 eine Verfügung erlassen, die folgendes anordnet: Sofern in einer Gemeinschaftspraxis nicht nur freiberufliche, sondern auch gewerbliche Tätigkeiten ausgeführt werden, gilt die gesamte gemeinschaftliche Tätigkeit als Gewerbebetrieb mit den entsprechenden steuerlichen Konsequenzen. Das trifft zum ... Weiterlesen

Zusammenveranlagung grundsätzlich auch bei getrennten Wohnungen möglich!

Wenn Ehegatten langjährig getrennt leben, können diese trotzdem zusammen zur Einkommensteuer veranlagt werden (FG Münster, Urteil vom 22.02.2017 - 7 K 2441/15 E; Revision nicht zugelassen). Im vorliegenden Urteil ging es um ein Ehepaar, das seit 1991 verheiratet ist und einen Sohn hat, der im selben Jahr geboren wurde. Die Ehefrau zog im Jahr 2001 mit dem Sohn aus dem bis ... Weiterlesen

Anhebung der Schwelle bei geringwertigen Wirtschaftsgütern zur Entlastung von Mittelstand und Handwerksbetrieben

Zwecks Bürokratieabbau hat sich die Koalition gestern (Stand: 07.03.2017) auf die Anhebung der Schwelle der sogenannten "geringwertigen Wirtschaftsgüter" (GwG) geeinigt. Bisher beträgt die dürfen nur Wirtschaftsgüter, deren Anschaffungskosten EUR 410,-- nicht übersteigen, sofort im Jahr der Anschaffung in voller Höhe abgeschrieben werden (sogenannte "Sofortabschreibung") und ... Weiterlesen

Aktuell: Erstaunliche Entscheidung des BFH zum häuslichen Arbeitszimmer zugunsten der Steuerpflichtigen!

Hintergrund: Bisher ist der BFH immer von einem objektbezogenen Abzug der Aufwendungen für ein häusliches Arbeitszimmer ausgegangen. Das bedeutete für Fälle, in denen mehrere Steuerpflichtige (z.B. Ehegatten) ein häusliches Arbeitszimmer gemeinsam nutzten, dass insgesamt nur 1.250,-- € als Höchstbetragsgrenze zum Abzug gebracht werden konnten. Aktuell: Nun hat der ... Weiterlesen

Am Rosenmontag bleibt unsere Kanzlei aufgrund des Bocholter Karnevalumzugs geschlossen!!!

"Bokelt helau!!!" Auch in diesem Jahr bleibt unsere Kanzlei am Rosenmontag wegen des Bocholter Karnevalumzugs geschlossen. In dringenden Fällen senden Sie bitte eine a-mail an die info@steffen-partner.de Vielen Dank für Ihr Verständnis. In diesem Sinne wünschen wir allen "Jecken" eine fröhliche Karnevalszeit. Ihre Steffen & Partner ... Weiterlesen

Achtung: gefälschte e-mails mit Absender „Bundeszentralamt für Steuern“ im Umlauf!

Betrüger versenden erneut E-Mails im Namen des Bundeszentralamtes für Steuern Aktuell versuchen Betrüger erneut, per E-Mail an Konto- und Kreditkarteninformationen von Steuerzahlerinnen und Steuerzahlern zu gelangen. Sie geben sich per E-Mail als "Bundeszentralamt für Steuern" aus und behaupten, die betroffenen Bürger hätten Anspruch auf eine Steuerrückerstattung. ... Weiterlesen

Fortbildungskosten, die der Arbeitgeber für Arbeitnehmer übernimmt, gehören nicht zum steuerpflichtigen Arbeitslohn

Laut aktuellem Urteil des Finanzgerichts Münster vom 09.08.2016, AZ 13 K 3218/13 L sind Aufwendungen für Fortbildungen von Arbeitnehmern, die vom Arbeitgeber gezahlt werden, kein steuerpflichtiger Arbeitslohn. Sachverhalt: Die Fahrer eines Unternehmens für Spezial- und Schwertransporte waren aufgrund gesetzlicher Bestimmungen dazu verpflichtet, sich in bestimmten ... Weiterlesen

BFH-Urteil: Vermietung eines Einkaufszentrums unterliegt nicht der Gewerbesteuer

Die Vermietung eines Einkaufszentrums unterliegt nicht der Gewerbesteuer, wie der Bundesfinanzhof (BFH) mit Urteil vom 14. Juli 2016 IV R 34/13 entschieden hat. Die Vermietung erfolgt vielmehr noch im Rahmen der privaten Vermögensverwaltung. Für die Annahme eines Gewerbebetriebs reicht es nicht aus, dass der Vermieter neben der bloßen Vermietung der Einkaufsflächen die für den ... Weiterlesen

FG-Urteil: Verwarnungsgelder für Falschparken, sogenannte “Knöllchen”, sind kein Arbeitslohn

Grundsätzlich ist das Finanzamt der Auffassung, dass sogenannte "Knöllchen" für das Falschparken, z.B. auch bei Paketdienstfahrern, dem lohnsteuerpflichtigen Arbeitslohn hinzuzurechnen sind. Nun hat das Finanzgericht Düsseldorf aktuell zugunsten der Paketdienstfahrer entschieden und dem Finanzamt damit einen Strich durch die Rechnung gemacht (AZ I K 2470/14 L). Wenn ein ... Weiterlesen

Gewusst, wie: Auch Minderheitsgesellschafter-Geschäftsführer können sozialversicherungsfrei gestellt werden

Hintergrund: Grundsätzlich werden Minderheitsgesellschafter (d.h. z.B. Gesellschafter einer GmbH, die zu weniger als 50% daran beteiligt sind) als abhängig beschäftigt eingestuft und unterliegen damit dann auch der Sozialversicherungspflicht. Sofern hierzu Ausnahmen gelten, müssen diese im Gesellschaftsvertrag geregelt werden. Nach einem ganz aktuellen Urteil des ... Weiterlesen

Längere Abgabefristen zur Einreichung der Steuererklärungen ab 2019

In diesem Jahr ist das "Gesetz zur Modernisierung des Besteuerungsverfahrens" in Kraft getreten! Eine der wohl erfreulichsten Änderungen in diesem Gesetz ist Frist zur Abgabe der Einkommensteuererklärungen beim Finanzamt. Diese Frist wurde nämlich verlängert, allerdings erst für die Abgabe der Einkommensteuererklärungen für die Jahre ab 2018. Danach muss die ... Weiterlesen

Schlechte Nachricht für Vermieter: Aufwendungen für Rundum-Erneuerung einer Einbauküche sind kein Erhaltungsaufwand- nur über AfA absetzbar

Die Aufwendungen für die komplette Erneuerung einer Einbauküche (Spüle, Herd, Einbaumöbel und Elektrogeräte) in einem vermieteten Immobilienobjekt sind nicht sofort als Werbungskosten bei den Einkünften aus Vermietung und Verpachtung abziehbar. Wie der Bundesfinanzhof (BFH) mit Urteil vom 3. August 2016 IX R 14/15 entschieden hat, müssen sie vielmehr über einen Zeitraum von ... Weiterlesen

Zu viel Alkohol bei Betriebsfeier auf dem Weihnachtsmarkt getrunken? Vorsicht- bei Unfällen kann dieses zum Ausschluss des Versicherungsschutzes führen!

Sofern Ihre betriebliche Weihnachtsfeier auf einem Weihnachtsmarkt stattfindet, sind grundsätzlich auch der Hin- und Rückweg des Arbeitnehmers vom Versicherungsschutz der betrieblichen Unfallversicherung gedeckt. Im vorliegenden Fall ging es um den offiziellen Besuch einer Firma auf einer Weihnachtsfeier, bei der sich ein Unfall des Arbeitnehmers ereignete. Hier griff der ... Weiterlesen

Aktuelle Entscheidung des FG Münster zu Ungunsten der Versicherungsvertreter: Grundsätzlich keine Rückstellung für Nachbetreuung zulässig!

Die Bildung einer Rückstellung für die Nachbetreuung der Versicherungsverträge ist nicht gerechtfertigt, selbst dann nicht, wenn ein Versicherungsvertreter dazu verpflichtet ist, laufenden Kontakt zu seinen Kunden zu pflegen. Sachverhalt: Geklagt hat eine OHG, die eine Versicherungsvertretung i.S. der §§ 84 ff. HGB betreibt. Für neu abgeschlossene ... Weiterlesen

Ein Blick in die Glaskugel: Kinderfreibeträge zu gering? Frage dem Verfassungsgericht vorgelegt- Erstattungen möglich

Das Finanzgericht Niedersachsen hat in Frage gestellt, ob die Berechnung des Kinderfreibetrags richtig ist (AZ 7 K83/16). Die Entscheidung wurde daher nun dem Bundesverfassungsgericht vorgelegt. Sollte dieses zu Gunsten der Steuerzahler entscheiden, haben viele Eltern zu viel Einkommensteuer gezahlt und dürfen in dem Fall mit einer Erstattung ... Weiterlesen

Erbschaftsteuerbefreiung für ein Familienheim entfällt auch, wenn die Erbin dieses unter Nießbrauchsvorbehalt auf ihre Tochter überträgt, aber weiterhin zu eigenen Wohnzwecken nutzt!

Sachverhalt: Die Klägerin war testamentarische Alleinerbin ihres verstorbenen Ehemanns. Zum Nachlass gehörte auch der hälftige Teil eines Einfamilienhauses, das bis zum Tod des Erblassers von den Eheleuten gemeinsam, danach von der Klägerin allein zu eigenen Wohnzwecken genutzt wurde und wird. Der Erwerb des hälftigen Teils des Erblassers wurde mit Erbschaftsteuerbescheid ... Weiterlesen

Übertragung von Pensionszusage gegen Zahlung eines Ablösungbetrags laut BFH kein Zufluss von Arbeitslohn

Der BFH hat mit Urteil vom 18. August 2016 (AZ VI R 18/13) entschieden, dass die bloße Erteilung einer Pensionszusage nach ständiger Rechtsprechung noch nicht zum Zufluss von Arbeitslohn führe und sich im Streitfall durch die im Rahmen der Schuldübernahme gezahlte Ablöse hieran aus Arbeitnehmersicht nichts geändert habe. Hintergrund: Dem Kläger wurde in der Vergangenheit ... Weiterlesen

“Ein Dienstjubiläum ist keine vorwiegend private Angelegenheit” (BFH vom 20.01.2016)

Sachverhalt: Im vorliegenden Sachverhalt hatte der Kläger, ein Finanzbeamter, alle Amtsangehörigen des Finanzamtes A sowie die in dem Amtsgebäude ebenfalls tätigen Bediensteten des Finanzamtes für Großbetriebsprüfung (insgesamt ca. 50 Gäste), an einem Wochentag von 11:00 bis ca. 13:00 Uhr zur Feier seines 40-jährigen Dienstjubiläums eingeladen. Die Amtsleitung genehmigte die ... Weiterlesen

Polnischer Pflegedienst: Kosten auch ohne ausgebildetes Fachpersonal steuerlich absetzbar

Sachverhalt: Bei der Klägerin handelt es sich um eine pflegebedürftige Dame, die Pflegegeld für selbst zu beschaffende Pflegedienste in Höhe von 5.280,-- EUR im Jahr 2014 erhielt. Sie nahm einen polnischen Pflegedienst für die häusliche Pflege in Anspruch, mit dem auch ein Vertrag geschlossen wurde, der Leistungen für Tätigkeiten wie Spülen, Kochen, Einkaufen, ... Weiterlesen

BFH: Vorlage an den Großen Senat wegen Entscheidung zur erweiterten Grundstückskürzung hat große Bedeutung

BFH-Beschluss vom 21.07.2016- IV R 26/14, veröffentlicht am 26.10.2016 Die Frage, die der IV. Senat des Bundesfinanzhof (BFH) dem Großen Senat folgende Rechtsfrage zur Klärung vorgelegt: Ist einer grundstücksverwaltenden, nur kraft ihrer Rechtsform gewerbliche Einkünfte erzielenden Gesellschaft die sogenannte "erweiterte Grundstückskürzung" nach § 9 Nr. 1 S. 2 GewStG auch ... Weiterlesen

Hochschuldozent kann Aufwendungen für ein häusliches Arbeitszimmer steuerlich geltend machen (FG Rheinland-Pfalz)

Hintergrund: Dem Kläger, einem Uni-Hochschuldozenten (Fachbereich Chemie), steht im Universitätsgebäude ein Laborraum zur Verfügung. In diesem befindet sich auch ein Schreibtisch, der mit einem Telefonanschluss (nur für das Stadtgebiet freigeschaltet) und einem Computer ausgestattet ist. In seiner Einkommensteuererklärung machte der Dozent Aufwendungen für ein ca. 15 m² ... Weiterlesen

BFH zur Grunderwerbsteuer: Keine Änderung bei Ausfall der Kaufpreisforderung aufgrund Insolvenz des Käufers!

Hintergrund: Bemessungsgrundlage für die Grunderwerbsteuer bei einem Grundstückskauf ist grundsätzlich der Kaufpreis einschließlich der vom Käufer übernommenen sonstigen Leistungen. Die Kaufpreisforderung wird mit dem Nennwert angesetzt, sofern keine besonderen Umstände gegeben sind, die zum Ansatz eines höheren oder niedrigeren Werts führen können. Bei Abschluss der ... Weiterlesen

Vorsicht, Falle: SPAM-mails im Umlauf, angeblich vom BFH

Derzeit werden gefälschte E-Mails im Namen und mit dem Logo des Bundesfinanzhofs verbreitet. In dieser E-Mail werden Sie teilweise persönlich mit Vor- und Nachname angesprochen und zwar nach den Worten "Einen guten Tag, ..." und dazu aufgefordert eine Datei runterzuladen. Folgen Sie in keinem Fall dieser Aufforderung. Der Bundesfinanzhof warnt ebenfalls vor dieser ... Weiterlesen

Bundesrat hat der neuen Erbschaftsteuerreform nun auch zugestimmt!

Hintergrund Nachdem das Bundesverfassungsgericht (BVerfG) das Erbschaftsteuergesetz für verfassungswidrig erklärt hatte, musste eine Reformierung herbeigeführt werden. Nun, wenn auch verspätet, liegen alle notwendigen Zustimmungen vor. Die letzte erfolgte am 14.10.2016 durch den Bundesrat. Dennoch bleibt abzuwarten, ob auch gegen das neue Gesetz Klage eingereicht ... Weiterlesen

Überlassung von Praxisräumen durch Arzt an andere Ärzte = umsatzsteuerpflichtig, da weder ärztliche noch arztähnliche Leistung

Nach einem aktuellen Urteil des Finanzgerichts Münster vom 02.08.2015, AZ 15 K 718/12 U, handelt es sich bei der Überlassung von Praxisräumen nebst Ausstattung durch einen Arzt an andere Ärzte weder um eine ärztliche noch um eine arztähnliche Leistung. Damit handelt es sich bei diesen Leistungen mangels Steuerbefreiung um umsatzsteuerpflichtige Leistungen. Das FG Münster ... Weiterlesen

Bundestag hat der Erbschaftsteuer-Reform zugestimmt… jetzt fehlt nur noch die Zustimmung des Bundesrats

In der letzten Woche hatte sich der Vermittlungsausschuss von Bundestag und Bundesrat auf einen Kompromiss hinsichtlich der Erbschaftsteuerreform geeinigt. Der Gesetzgeber will mit den neuen Regelungen zur Erbschaftsteuer die Vorgaben des Bundesverfassungsgerichts erfüllen, da dieses im Dezember 2014 Gesetzesänderungen verlangt hatte. Danach sollen Firmenerben auch ... Weiterlesen