Um Säumniszuschläge bei der verspäteten Einreichung der Einkommensteuerklärung zu vermeiden, gilt es, die Abgabefristen zu kennen. Besonders in der Corona-Pandemie wurden diese Fristen mehrfach verschoben, wodurch ein Überblick schwerfallen könnte. Dabei soll dieser Artikel Abhilfe schaffen. Verpflichtung zur Abgabe Einkommensteuerklärung Die Verpflichtung ... Weiterlesen

Einkommensteuerliche Betrachtung der Kindertagespflege

In der heutigen Zeit kommt es immer häufiger vor, dass beide Elternteile Vollzeit arbeitstätig sind und somit eine Tagesmutter für die Betreuung ihrer Kinder benötigen. Im Folgenden wollen wir einige einkommensteuerliche Grundlagen in der Tätigkeit als Tagesmutter erklären. Vergütung als Tagesmutter In der Kindertagespflege besteht einerseits die Möglichkeit, eine private ... Weiterlesen

Gesetz zur Modernisierung des Körperschaftsteuerrechts (KöMoG) – Option für Personengesellschaften

Normalerweise erfolgt die Besteuerung einer Personengesellschaft (GbR, OHG, KG, GmbH & Co. KG, PartG etc.) nach dem Transparenzprinzip. Das bedeutet, dass der erwirtschaftete Gewinn eines jeden Gesellschafters mit dem persönlichen Steuersatz verrechnet wird. Damit die Wettbewerbsfähigkeit der Personengesellschaften auf internationaler Ebene erhöht wird, wurde am 21.05.2021 ... Weiterlesen

Besteuerung der Photovoltaikanlagen und Auslaufen der staatlichen Einspeisevergütung

Ab dem 01.01.2021 sind für die ersten Photovoltaikanlagen die staatlichen Einspeisevergütungen nach dem EEG (Erneuerbare-Energien-Gesetz) ausgelaufen. Die Förderungssumme wurde dabei mit der Inbetriebnahme der Photovoltaikanlage festgelegt und dann für 20 Jahre ausgezahlt. Dadurch sollte die Erzeugung von Solarenergie durch Privathaushalte in Deutschland langfristig gefördert ... Weiterlesen

One-Stop-Shop- Verfahren (OSS)

Das One-Stop-Shop Verfahren kann als Erweiterung des Mini-One-Stop-Shop Verfahrens angesehen werden, wobei es ein breiteres Spektrum an betroffenen Leistungen umfasst. Das neue Verfahren soll dabei ab dem 01.07.2021 in Kraft treten, sodass betroffene Unternehmen sich bis zum 30.06.2021 bei der BZSt registrieren können. Mini-One-Stop-Shop Verfahren (01.01.2015) Das ... Weiterlesen

Trinkgeld-Versteuerung und Aufzeichnungspflichten für Empfänger

Das Trinkgeld stellt in vielen Berufen (Gastronomie; Hotelgewerbe, Taxigewerbe, etc.) eine wichtige Einnahmequelle neben der bezahlten Hauptleistung dar. Trotz der Bekanntheit des Themas kommt es aber immer wieder zu Versäumnissen der Versteuerung oder Aufzeichnung vom gezahlten Trinkgeld. Diese vermeidbaren Fehler ziehen häufig schwerwiegende Folgen für den betroffenen Betrieb ... Weiterlesen

Pflicht zur Einkommensteuererklärung 2020 – Kurzarbeitergeld

Innerhalb der Corona-Krise haben schätzungsweise 10 Millionen Arbeitnehmer Lohnersatzleistungen (z.B. Arbeitslosengeld, Krankengeld, Elterngeld, etc.) bzw. im besonderen Kurzarbeitergeld vom ihrem Arbeitgeber bezogen. Das Bundesministerium für Finanzen weist in seinem Schreiben vom 19.02.2021 darauf hin, dass Lohnersatzleistungen genauso wie Corona bedingte Zuschüsse vom ... Weiterlesen

Verbesserungen der Überbrückungshilfe III

Die anhaltende Corona Pandemie sorgt weiterhin bei vielen Unternehmen und Soloselbständigen für große wirtschaftliche Schwierigkeiten. Aus diesem Grund hat die Bundesregierung einige Verbesserungen sowie eine zusätzliche Hilfe für die betroffenen Unternehmen gewährt. Der neue Eigenkapitalzuschuss kann zusätzlich zu den Überbrückungshilfen III beantragt werden. Unternehmen, ... Weiterlesen

Aussetzung des Insolvenzantrages und die Insolvenzrechtsreform

Grundsätzlich dient das Sanierungs- und Insolvenzrechtsfortentwicklungsgesetz (SanInsFoG) zur Umsetzung der europäischen Restrukturierungs- und Insolvenzrichtlinie vom 19.06.2019 in deutsches Recht. Das SanInsFoG wurde nach einigen Anpassungen am 17.12.2020 vom Deutschen Bundestag verabschiedet und ist am 01.01.2021 in Kraft getreten. Dabei soll es helfen drohende Insolvenzen ... Weiterlesen

Unterhaltsleistungen steuerlich berücksichtigen

Grundlagen der Unterhaltsleistungen Die Unterhaltsleistungen von Angehörigen, Kindern und getrennten Lebenspartnern/-in können steuerlich berücksichtigt werden, wenn diese nicht selber für ihren eigenen Unterhalt sorgen können. Zu den Unterhaltsleistungen zählen grundlegend alle Aufwendungen zum Bestreiten der Lebensführung (z.B. Essen, Kleidung, Wohnung, etc.) und dem ... Weiterlesen

Außerplanmäßige Abschreibungen in der Corona Pandemie

In der Corona Krise gewinnen die außerplanmäßigen Abschreibungen an Bedeutung, da viele Unternehmen ungewollte Umsatzeinbußen durch das Ausbleiben der Kundschaft verzeichnen. Ein Beispiel hierfür wäre das Kleidungsgeschäft, indem aufgrund der anhaltenden Pandemie die eingekaufte Winterware nur eingeschränkt verkauft werden konnte. Die steigenden Temperaturen tragen dazu bei, ... Weiterlesen

Neustarthilfe für Soloselbständige und Kapitalgesellschaften

Die Überbrückungshilfe III soll ebenfalls betroffene Selbständige in der Corona Krise stärker unterstützen. Dafür wurde die sogenannte Neustarthilfe erhöht von ursprünglich 5000€ auf jetzt maximal 7500€. Der Förderungszeitraum der Neustarthilfe umfasst den 01.01.2021 bis zum 30.06.2021 und kann einschließlich dem 31.08.2021 bei einem prüfenden Dritten (z.B. Steuerberater) ... Weiterlesen

Überbrückungshilfe III

Die Überbrückungshilfe III Die Überbrückungshilfe III soll als Verlängerung für auslaufende Überbrückungshilfe II dienen, um auch im Jahr 2021 Unternehmen zu helfen, welche verstärkt durch die Corona-Pandemie betroffen sind. Der Antrag kann ab dem 10.02.2021 bis zum 31.08.2021 bei Ihrem Steuerberater gestellt werden und umfasst den Zeitraum November 2020 bis Juni 2021. Dabei ... Weiterlesen

Beantragung Grundsteuerlass bis 31.03.2021

Grundsteuer Die Grundsteuer muss jeder private Eigentümer für sein Grundstück zahlen. Dabei wird vom zuständigen Finanzamt der Grundbesitzwert des Grundstückes anhand von Faktoren wie Bodenwert, Fläche und Alter ermittelt. Dieser Grundbesitzwert wird dann mit der Grundsteuermesszahl multipliziert. Die Grundsteuermesszahl wird abhängig von der Grundstücksart, dem Bundesland ... Weiterlesen

Kinderbonus – auch im Jahr 2021

Der Kinderbonus 2021 soll mit dem Dritten Corona-Steuerhilfegesetz beschlossen werden und dabei helfen, die Belastungen der Corona-Pandemie abzufedern und Familien finanziellen Handlungsspielraum geben. Der Kinderbonus wird für alle Kinder gezahlt, für die im Jahr 2021 für mindestens einen Kalendermonat Anspruch auf Kindergeld besteht. Wie bereits im Jahr 2020, ... Weiterlesen

Änderung Nutzungsdauer von Computerhardware und Software

Die Ursache für die Änderung der Nutzungsdauer von Computerhardware und Software ist in der Digitalisierung begründet. Diese sorgt für eine immer stärkere und schnellere Veränderung der technischen Geräte und ihrer Software. Dabei wurde der zugrundliegende Paragraph 7 des Einkommensteuergesetzbuches, welcher die Abschreibungen von Computerhardware und Software behandelt, ... Weiterlesen

Kündigung während Kurzarbeit

Welche Auswirkungen hat dies auf die Gehaltszahlung?

Die Kurzarbeit hält aufgrund der Corona Situation immer noch an, und ab und zu kommt es nun trotz der Kurzarbeit dazu, dass ein Arbeitsverhältnis beendet werden muss. Hier tritt zunächst das erste Problem auf, welches viele Arbeitgeber nicht kennen. Das Kurzarbeitergeld, welches seitens der Bundesagentur für Arbeit gezahlt wird, ist an bestimmte Voraussetzungen ... Weiterlesen

Ihr individueller Notfallordner

„Alle Veränderung erzeugt Angst. Und die bekämpft man am besten, indem man das Wissen verbessert.“ - Ihno Schneevoigt Veränderungen im Leben, seien sie privater oder beruflicher Natur, sind natürlich. Sie gehören einfach zum Fluss des Lebens. Abläufe jeglicher Art im Alltag haben wir routinemäßig unter Kontrolle. Wir wissen, welche Information wichtig und auch in welchem ... Weiterlesen

KEINE DREIMONATIGE SPERRFRIST FÜR ZUGEZOGENE EU-AUSLÄNDER

Das Finanzgericht Münster hat mit seinem Urteil vom 10.12.2020 entschieden, dass die dreimonatige Sperrfrist für zugezogene EU-Ausländer nicht gilt, wenn bereits vor Begründung des Wohnsitzes in Deutschland ein Anspruch auf Kindergeld bestand. Die Klägerin zog im Juli des Jahres 2020 mit ihren beiden Kindern von Bulgarien nach Deutschland. Ihr Ehemann, der Vater der Kinder, ... Weiterlesen

Verkauf einer möblierten Ferienwohnung

Beim Verkauf einer möblierten Ferienwohnung innerhalb der zehnjährigen Spekulationsfrist wird der aus dem Verkauf der Möbel erzielte Gewinn nicht als Spekulationsgewinn besteuert. Denn es handelt sich bei den Möbeln um Gegenstände des täglichen Gebrauchs, die nach dem Gesetz nicht Objekt eines Spekulationsgewinns sein können. Hintergrund: Der Verkauf einer Immobilie ... Weiterlesen

Vermietung von Ferienwohnungen

Einnahmen und Ausgaben im Zusammenhang mit der Vermietung einer Wohnung können nur dann steuerlich berücksichtigt werden, wenn eine auf Dauer angelegte Vermietungstätigkeit vorliegt und die Absicht besteht, nachhaltig Überschüsse zu erzielen. Von einer solchen Einkunftserzielungsabsicht geht man bei einer Ferienwohnung regelmäßig aus, wenn die Wohnung im ganzen Jahr ... Weiterlesen

Jahressteuergesetz 2020

Am 18.12.2020 hat nun auch der Bundestag dem Jahressteuergesetz 2020 zugestimmt. Daraus ergeben sich zahlreiche Neuerungen, von denen wir Ihnen gerne die wichtigsten kurz vorstellen möchten: Pauschale für das Homeoffice Seit Ausbruch der Corona- Pandemie arbeiten viele Beschäftigte von Zuhause aus; teils haben sie dazu Ihren Arbeitsplatz im Wohnzimmer, Ankleidezimmer oder ... Weiterlesen

Corona-Krise:

Mehrwertsteuer – Das müssen Sie ab dem 01.01.2021 beachten!

Die Corona-Krise stellt Bürger und Unternehmen auf eine harte Probe. Die wirtschaftlichen Auswirkungen - das zeichnet sich jetzt schon ab - sind enorm und im Detail schwer abzuschätzen. Die Politik hat zeitig mit Sofortmaßnahmen und Förderprogrammen für notleidende Unternehmen reagiert. Auch im steuerlichen Bereich wurden bereits umfangreiche Entlastungen wie die Stundung von ... Weiterlesen

Was ändert sich in 2021?

Solidaritätszuschlag Für 90 Prozent der heutigen Zahler wird der Solidaritätszuschlag ab 2021 vollständig entfallen. Die Freigrenze, bis zu der kein Solidaritäts-zuschlag anfällt, wird von heute 972 Euro auf 16.956 Euro der Steuerzahlung angehoben, sodass bis zu einem zu versteuernden Einkommen von 61.717 Euro zukünftig kein Solidaritätszuschlag mehr fällig wird. Damit haben ... Weiterlesen

Höhere Pendlerpauschale ab 2021

Die höhere Pendlerpauschale wurde im Jahr 2019 beschlossen. Sie ist Bestandteil im Gesetz zur Umsetzung des Klimaschutzprogramms 2030. Die Entfernungspauschale wird ab dem 21. Kilometer von 30 Cent auf 35 Cent angehoben. Die Berechnung der Entfernungspauschale für den eigenen, oder zur Nutzung überlassenen PKW, hier ausgehend von einer einfachen Strecke von 30 km und 210 ... Weiterlesen

Degressive Abschreibung für bewegliche Wirtschaftsgüter wird wieder eingeführt!

Mit dem Zweiten Corona-Steuerhilfegesetz wird die degressive Abschreibung, die im Jahr 2011 abgeschafft wurde, wieder eingeführt. Ziel der Bundesregierung ist, damit einen zusätzlichen Investitionsanreiz zu setzen und somit die Wirtschaft wieder anzukurbeln. Die degressive Abschreibung kann bei beweglichen Wirtschaftsgütern des Anlagevermögens angewendet werden, die nach dem ... Weiterlesen

Erste Tätigkeitsstätte bei einer vorzeitigen Bildungsmaßnahme

Nach der neuen Regelung des Reisekostenrechts zum Veranlagungszeitraum 2014 gilt auch eine Bildungseinrichtung, die außerhalb eines Arbeits-/Dienstverhältnisses zum Zwecke eines Studiums in Vollzeit oder einer entsprechenden Bildungsmaßnahme in Vollzeit aufgesucht wird, als erste Tätigkeitsstätte. Dies gilt nach einer Entscheidung des BFH vom 14.05.2020 auch dann, wenn die ... Weiterlesen

Steuerermäßigung nach § 35c EStG für energetische Maßnahmen bei zu eigenen Wohnzwecken genutzten Gebäuden

Mit §35c EStG hat der Gesetzgeber eine neue Vorschrift zur Steuerermäßigung ab dem Jahr 2020 geschaffen. Hintergrund ist die Verfolgung des politischen Ziels zur Treibhausgaseinsparung um mindestens 40% bis 2030. §35c EStG ist erstmals auf Baumaßnahmen anzuwenden, mit deren Durchführung nach dem 31.12.2019 begonnen wurde und die vor dem 01.01.2030 abgeschlossen ... Weiterlesen

Mandanten-Information:

Kassenführung 2020 – Was gibt es zu beachten?

Anforderungen Kassensystem Die aktuellen Anforderungen an Kassensysteme gelten bereits seit 2017. Zu diesen gehören: Alle Geschäftsvorfälle müssen einzeln erfasst und aufgezeichnet werdenEine Unterdrückung der Erfassung der Geschäftsvorfälle ist nicht zulässigAlle aufgezeichneten Daten müssen jederzeit auswertbar und lesbar seinSämtliche Änderungen sind zu dokumentieren ... Weiterlesen

Behinderten-Pauschbeträge – Erhöhung ab 2021

Behinderte haben die Möglichkeit, für den täglichen behinderungsbedingten Lebensbedarf einen Behinderten-Pauschbetrag zu beantragen. Ein Einzelnachweis der Aufwendungen ist dann nicht erforderlich. Das Bundeskabinett hat am 29.07.2020 den Entwurf eines Gesetzes zur Erhöhung der Behinderten-Pauschbeträge und zur Anpassung weiterer steuerlicher Regelungen beschlossen. Zur ... Weiterlesen

Endlich geeinigt! Konjunkturpaket: Regierungskoalition hat Milliardenhilfen beschlossen

Mehr Geld für Familien und Kommunen, Entlastungen beim Strompreis und Senkung der Umsatzsteuer Der Koalitionsausschuss hat sich auf ein umfangreiches Konjunktur- und Zukunftspaket mit einem Volumen von 130 Milliarden Euro verständigt. Ziel ist es, Arbeitsplätze zu sichern und die Wirtschaft wieder zum Laufen zu bringen. Das Maßnahmenpaket sieht unter anderem ... Weiterlesen

Aktuelles für Gastronomen: Umsatzsteuersatz auf Speisen ab dem 1.7.2020 befristet bis zum 30.6.2021 auf 7% gesenkt

Einheitlicher Steuersatz von 7 % Bisherige Rechtslage: Auf Speisen, die in einem Restaurant, einem Café oder einer Bar verzehrt werden, müssen 19% Umsatzsteuer berechnet werden. Für Gerichte, die der Gast mitnimmt oder nach Hause bestellt, sind allerdings in der Regel nur 7% Umsatzsteuer zu berechnen. Besteuerung auf Umsätze in der Gastronomie ab dem ... Weiterlesen

Berufspendler profitieren ab 2021 von erhöhten Pendlerpauschalen

Durch das Gesetz zur Umsetzung des Klimaschutzprogramms 2030 kam es auch auf steuerlicher Ebene zu neuen Regelungen, wie zum Beispiel der Anhebung der Pendlerpauschale. Besonders Berufspendler, die jeden Tag einen langen Weg zur Arbeit zurücklegen müssen, werden sich darüber freuen. Die Pauschale bleibt bis zum 20. Kilometer zunächst weiterhin unverändert bei 0,30 EUR; ... Weiterlesen

!BOKELT HELAU!

Aufgrund unserer diesjährigen Altweiberfeier, schließt das Sekretariat heute (20.02.2020) bereits um 15:00 Uhr. Am Montag, dem 24.02.2020 findet der alljährliche Bocholter Rosenmontagszug statt. An diesem Tag bleibt die Kanzlei geschlossen. Wir wünschen Ihnen und Ihren Familien jecke Karnevalstage...! ... Weiterlesen

NEUES FG-URTEIL: Entgelt des Arbeitgebers für WERBUNG AUF FAHRZEUGEN = AR-BEITSLOHN!!!

Grundsatz: Ein Entgelt, das der Arbeitgeber an seine Mitarbeiter für die Anbringung eines mit Werbung versehenen Kennzeichenhalters zahlt, unterliegt laut dem Finanzgericht (FG) Münster, AZ I K 3320/18 L vom 03.12.2019 neuerdings der Lohnsteuer. Hintergrund: Die Klägerin (Arbeitgeberin) schloss mit einer Vielzahl von Mitarbeitern Mietverträge über Werbeflächen an ... Weiterlesen

Steuerliche Behandlung von Erstausbildungskosten verfassungsgemäß

Dass Kosten für eine erstmalige Berufsausbildung oder für das Erststudium, das zugleich eine Erstausbildung vermittelt, nicht als Werbungskosten abgesetzt werden können, verstößt nicht gegen das Grundgesetz. Dies hat das Bundesverfassungsgericht mit einem am 10.01.2020 veröffentlichten Beschluss entschieden. Hintergrund: Nach dem Gesetz sind Aufwendungen für die ... Weiterlesen

Vorsicht Falle | Betrügerische E-Mails zum Transparenzregister (BMF)

Das BMF warnt vor betrügerischen E-Mails zur Registrierung im Transparenzregister. In den fraglichen E-Mails werden Bürger zu einer kostenpflichtigen Registration im Transparenzregister aufgefordert. Tatsächlich sind Eintragungen in das Transparenzregister jedoch kostenlos. Derzeit versenden Betrüger unter dem Namen „Organisation Transparenzregister e.V.“ E-Mails, in denen ... Weiterlesen

USt-Ermäßigung für Taxiverkehr mit Pferdefuhrwerken auf einer autofreien Insel

Nicht nur das Bahnfahren wird durch die Reduzierung des Umsatzsteuersatzes preiswerter. Auch die Beförderung mit Pferdekutschen auf einer autofreien Nordseeinsel kann als Taxiverkehr begünstigt sein, wie der Bundesfinanzhof jetzt mit Urteil vom 13.11.2019 entschieden hat. Voraussetzung ist allerdings, dass im Gebiet einer Gemeinde der Verkehr mit PKW allgemein unzulässig ist ... Weiterlesen

Neue Umsatzsteuer-Identifikationsnummer für Einzelunternehmer in den Niederlanden ab 2020

Die zuständigen Behörden der Niederlande teilten mit, dass dort registrierten Einzelunternehmereine neue Umsatzsteuer-Identifikationsnummer (USt-IdNr.) erhalten werden, die ab dem 01.Januar 2020 verpflichtend bei innergemeinschaftlichen Umsätzen zu verwenden ist. Die übrigen niederländischen USt-IdNrn. sind von der Umstellung nicht betroffen und bleiben unverändert ... Weiterlesen

Alle Jahre wieder – Weihnachtsfeier

Nun steht sie wieder vor der Tür, die Weihnachtszeit. Zwischen Weihnachtsbaum, besinnlicher Musik und Spekulatius mit den Kollegen auf ein erfolgreiches Jahr anstoßen - Weihnachtsfeiern sind beliebt und stärken den Zusammenhalt in der Belegschaft. Aber worauf ist zu achten, damit sie die betriebliche Weihnachtsfeier steuerlich absetzen können? Damit die gelungene Feier für sie ... Weiterlesen

Wichtige Informationen zum Jahreswechsel…!

... Weiterlesen

Hausumbaukosten im Rahmen der Pflege

Hausumbaukosten können als außergewöhnliche Belastungen geltend gemacht werden, die ausschließlich durch eine Krankheit oder Behinderung begründet sind. Voraussetzungen für die Anerkennung von diesen Umbaukosten ist, dass es sich um angemessene, also „übliche“ Kosten für die alters- und behindertengerechte Ausstattung des Hauses oder der Wohnung handelt. Dies gilt, ... Weiterlesen

Unsere heutige Veranstaltung: Ein Blick in Ihr „digitales“ Unternehmen! Eine Veranstaltung in Zusammenarbeit mit der Finanzverwaltung und der DATEV!

Unser großer Seminarraum ist vorbereitet für die heutige Veranstaltung in Zusammenarbeit mit der Finanzverwaltung und der DATEV! Wir freuen uns auf Sie! ... Weiterlesen

Nichtbeanstandung alter Kassensysteme bis 30.09.2020

Zum 1.1.2020 müssen alle elektronischen Kassen mit einer zertifizierten technischen Sicherheitseinrichtung (TSE) ausgestattet werden, die Manipulationen unterbinden soll. Außerdem müssen die Kassen in der Lage sein, für jeden Geschäftsvorfall einen Beleg auszudrucken, und die Nutzer müssen den Finanzämtern die Art und die Anzahl der von ihnen eingesetzten Kassen melden. Mit ... Weiterlesen

Keine gewerbesteuerrechtliche Hinzurechnung bei der Überlassung von Hotelzimmern an Reiseveranstalter

Entgelte, die ein Reiseveranstalter an Hoteliers für die Überlassung von Hotelzimmern bezahlt, unterliegen nicht der gewerbesteuerrechtlichen Hinzurechnung. Dies hat der Bundesfinanzhof mit Urteil vom 25.07 2019 - III R 22/16 zu § 8 Nr. 1 Buchst. d und e des Gewerbesteuergesetzes entschieden. Nach diesen Vorschriften werden bei der Gewerbesteuer dem nach den Vorschriften ... Weiterlesen

Wird der Solidaritätszuschlag abgeschafft?

Eines der zentralen Vorhaben der Regierung ist die Abschaffung des Solidaritätszuschlags für die große Mehrzahl der Steuerzahler ab dem Jahr 2021. Wie es scheint, ist die Abschaffung des Solidaritätszuschlags auf dem Weg: Der Gesetzentwurf der Bundesregierung "zur Rückführung des Solidaritätszuschlags“ ist nämlich bereits am 24.10.2019 mit der ersten Lesung in die ... Weiterlesen

Brötchen ohne Butter?

JA ! , denn der BFH hat entschieden, dass unbelegte Backwaren mit einem Heißgetränk kein Frühstück im lohnsteuerrechtlichen Sinne sind und somit nicht zu einer Versteuerung mit dem lohnsteuerlichen Sachbezugswert eines Frühstücks führen. Ein Arbeitgeber hatte seinen Arbeitnehmern Brötchen und Rosinenbrot nebst Heißgetränken im Betrieb kostenlos angeboten. Das Finanzamt setzte ... Weiterlesen

Handlungsempfehlungen hinsichtlich “verlustiger” Aktien! Veräußerung eventuell noch im Jahr 2019 umsetzen!

Ab dem 01.01.2020 soll die steuerzahlerfreundliche Rechtsprechung leider nicht mehr greifen, nach der Verluste aus solchen Sachverhalten steuerlich zu berücksichtigen sind. Hintergrund hierzu ist, dass Verluste aus Aktien grundsätzlich steuerlich insofern anzuerkennen sind, als dass diese mit Gewinnen aus anderen Kapitalanlagen verrechnet werden können. Damit soll jetzt ... Weiterlesen

Am Montag, dem 21.10.2019 bleibt unsere Kanzlei wegen der Bocholter Herbstkirmes geschlossen…!

Wie in jedem Jahr, bleibt unsere Kanzlei am Kirmesmontag geschlossen, da in Bocholt die jährliche Herbstkirmes, gefeiert wird. Wir wünschen allen Bocholtern wunderschöne Kirmestage und viel Spaß! Am Dienstag sind wir dann, wie gewohnt, wieder zu erreichen. In dringenden Fällen senden Sie bitte eine E-Mail an info@steffen-partner.de. ... Weiterlesen

Kranken- und Pflegeversicherungsbeiträge der Kinder für Eltern von der Steuer absetzbar ?

Eltern, die ihrem Kind gegenüber unterhaltsverpflichtet sind und dessen Kranken- und Pflegeversicherungsbeiträge übernehmen, können diese als eigene Beiträge steuerlich geltend machen. In dem Rechtsstreit machten Eltern ihres in Berufsausbildung befindlichen Kindes die vom Arbeitgeber einbehaltenen Beiträge zur gesetzlichen Kranken- und Pflegeversicherung als Sonderausgaben ... Weiterlesen

Die Deutschen und ihre Steuern…

Für die heutige Abendveranstaltung ist alles vorbereitet! Wir freuen uns auf einen interessanten Vortrag des Bunds der deutschen Steuerzahler und bedanken uns ganz herzliche bei der Friedrich-Naumann-Stiftung.... https://steffen-partner.de/sup-media/uploads/Programm.pdf ... Weiterlesen

Erhaltene Anzahlungen richtig verbuchen

Leistet der Kunde eine Anzahlung, bevor sein Vertragspartner seine vertraglich zugesicherte Leistung erbringt, muss der Zahlungsempfänger diese mit dem Nennwert gewinnneutral als Verbindlichkeit unter dem Bilanzposten „erhaltene Anzahlungen auf Bestellungen” passivieren. Eine Ausbuchung kommt erst in dem Zeitpunkt in Betracht, in dem der Zahlungsempfänger eine Forderung ... Weiterlesen

INFO: GEÄNDERTE GESCHÄFTSZEITEN SEKRETARIAT!

Das Sekretariat von Steffen & Partner ändert die Geschäftszeiten zum 1. September 2019 wie folgt: Montag-Donnerstag: 08:00 bis 18:00 Uhr Freitag: 08:00 bis 14:00 Uhr Wir hoffen auf Ihr Verständnis und freuen uns auf Sie! ... Weiterlesen

INFO: Kanzlei am Freitag, 30.08.2019 bereits ab 14:00 Uhr wegen unseres alljährlichen Betriebsausflugs geschlossen…

Am Freitag, dem 30.08.2019 ist es wieder soweit: Unser alljährlicher Betriebsausflug beginnt um 14:00 Uhr… Die Vorbereitungen unseres diesjährigen Organisationsteams laufen auf Hochtouren und wir sind sehr gespannt wo uns die diesjährige Fahrradtour hinführt. Wir bitten daher um Ihr Verständnis, dass unsere Kanzlei am Freitag bereits um 14:00 Uhr schließt. Wir werden Sie im ... Weiterlesen

HERZLICHEN GLÜCKWUNSCH ZUR HOCHZEIT – aus Frau Wissen wird Frau Neuschl

Sie haben sich getraut! Frau Wissen hat geheiratet und heißt nun Frau Neuschl. Alle Steffen und Partner wünschen Frau Neuschl und ihrem Ehemann alles Liebe und Gute zur Hochzeit und viele tolle Jahre! ... Weiterlesen

Fahrschulunterricht nicht umsatzsteuerfrei – BFH bestätigt Urteil des EuGH

Fahrschulunterricht, welcher für den Erwerb der Führerscheinklassen B und C1 gegeben wird, ist umsatzsteuerpflichtig. Dieses Urteil des EuGH (EuGH, Urteil v. 14.3.2019, Rs. C 449/17; EU:C:2019:202) hat nun auch der BFH bestätigt und sein Urteil zum 16.08.2019 veröffentlicht (BFH Urteil v. 23.5.2019, V R 7/19 (V R 38/16). Hintergrund war die Klage einer Fahrschule. Diese wies ... Weiterlesen

Rating – Analyse und mögliche Verbesserungsmaßnahmen

Ausgangslage Welche Assoziationen löst dies bei Ihnen aus? Sie planen eine Investition (zum Beispiel einen Maschinekauf) für Ihren Betrieb. Die fest eingeplanten Kundenzahlungen gehen nicht auf Ihrem Bankkonto ein. Sie sprechen den Sachbearbeiter Ihrer Hausbank an, bitten um einen Kredit, bzw. um eine Erweiterung des Kontokorrentrahmens und legen Ihre Bilanz mit aktueller BWA ... Weiterlesen

Bundesregierung beschließt Jahressteuergesetz 2019

Am 31.07.2019 hat die Bundesregierung den Entwurf eines Gesetzes zur weiteren steuerlichen Förderung der Elektromobilität und zur Änderung weiterer steuerlicher Vorschriften (Jahressteuergesetzt 2019) beschlossen. Sofern der Bundestag zustimmt, wird das Jahressteuergesetz 2019 zum 01.01.2020 in Kraft treten. Wir stellen hier die wichtigsten Maßnahmen aus diesem ... Weiterlesen

Künstlersozialabgabe 2020 bleibt auch weiterhin unverändert

Künstlersozialabgabe 2020 bleibt auch weiterhin unverändert Der Abgabesatz zur Künstlersozialversicherung wird, im dritten Jahr in Folge, auch im Jahr 2020 weiterhin unverändert bleiben. Das geht aus dem Entwurf der Künstlersozialabgabe-Verordnung 2020 hervor. Der unveränderte Satz resultiert nach Angaben des Bundesministeriums für Arbeit und Soziales (BMAS) aus der ... Weiterlesen

Grundsteuer

Im April 2018 hat das Bundesverfassungsgericht die derzeitige Grundsteuer für verfassungswidrig erklärt. Folge daraus ist, dass die Politik bis zum Ende des Jahres 2019 die veraltete Grundstücksbewertung reformieren muss; sonst darf keine Grundsteuer mehr erhoben werden. Zur Berechnung der Grundsteuer werden derzeit Grundstückswerte, oder auch Einheitswerte Genannt, ... Weiterlesen

Das EUGH Urteil und der Rückschritt für die digitale Arbeitswelt

Der Europäische Gerichtshof hat mit Urteil vom 14.05.2019 entschieden, dass die europäischen Mitgliedsstatten Arbeitgeber dazu verpflichten müssen, die Arbeitszeiten der Arbeitnehmer vollumfänglich zu erfassen, da nur so sichergestellt werden kann, dass die Arbeitszeiten eingehalten und der Gesundheitsschutz der Arbeitnehmer gewährleistet ist. Der EUGH verpflichtet somit ... Weiterlesen

Umzugskosten steuerlich absetzen

Grundsätzlich sind Mobilität und Flexibilität wichtige Eigenschaften, um auf dem Arbeitsmarkt Fuß zu fassen und Erfolg zu haben. Oftmals ist dies mit einem Umzug verbunden, sodass wir Sie auf die steuerliche Abziehbarkeit von Umzugskosten aufmerksam machen möchten. Wohnsitzwechsel aus beruflichen Gründen Wechseln Sie aus beruflichen Gründen den Wohnort, so können die ... Weiterlesen

Neues Reisekostenrecht durch den BFH bestätigt!

Das steuerliche Reisekostenrecht, das seit dem Jahr 2014 den Werbungskostenabzug für nicht ortsfest eingesetzte Arbeitnehmer und Beamte - wie z.B. Streifenpolizisten - einschränkt, ist verfassungsgemäß, wie der BFH mit Urteil v. 4.4.2019 - VI R 27/17 entschieden hat. Zeitgleich hat der BFH vier weitere Urteile veröffentlicht, die die Folgen der geänderten Rechtslage für ... Weiterlesen

Auch in 2019 Grund zur Freude: Steffen & Partner erneut TOP-Steuerberater im Segment der großen Kanzleien

In der Ausgabe 20/2019 kürt uns Focus-Money erneut zum Top-Steuerberater im Segment der großen Kanzleien. Darüber freuen wir uns sehr, denn das bestätigt uns in unserer Arbeit. Ein besonders großes Dankeschön gilt an dieser Stelle noch einmal all´ unseren Mitarbeitern, denen wir diese Auszeichnung mit zu verdanken haben. Welche Steuerberater sind "kompetent und ... Weiterlesen

Umsetzung der Melderichtlinie für grenzüberschreitende Steuergestaltungen

Die praktischen Unsicherheiten potenzieren sich! Die Anzeigepflicht für grenzüberschreitende Steuergestaltungen wirft viele Fragen auf. Prof. Dr. jur. Klaus von Brocke hat das Thema beim nwb detailliert beleuchtet. Die Richtlinie ist an die Mitgliedsstatten gerichtet Es hat sich ja mittlerweile in der Praxis herumgesprochen, dass die EU-Melderichtlinie ... Weiterlesen

HERZLICHEN GLÜCKWUNSCH ZUR BESTANDENEN PRÜFUNG!!!

Wir gratulieren unserer "ehemaligen" Auszubildenden, Angelina Lohberg, ganz herzlich zu ihrer überaus erfolgreich bestandenen Prüfung zur "Steuerfachangestellten" und freuen uns sehr, dass Angelina auch weiterhin bei uns bleibt. Angelina Lohberg wurde in den letzten Monaten verstärkt im Bereich der Abteilung Jahresabschluss/ betriebliche und private Steuererklärungen ... Weiterlesen

Mehr Geld bei doppelter Haushaltsführung: Kosten für Einrichtungsgegenstände laut BFH voll abziehbar

Kosten für Einrichtungsgegenstände und Hausrat fallen laut einem aktuellen BFH-Urteil vom 04.04.2019 VI R 18/17 nicht unter die Höchstbetragsbegrenzung des § 9 Abs. 1 Satz 3 Nr. 5 Satz 4 EStG. Es handelt sich vielmehr um sonstige Mehraufwendungen einer doppelten Haushaltsführung, die eindeutig als Werbungskosten abziehbar sind. Hintergrund: Als Unterkunftskosten ... Weiterlesen

Steuerpolitik; BRH fordert vollständige Abschaffung des Soli

Der Präsident des Bundesrechnungshofes als Bundesbeauftragter für Wirtschaftlichkeit in der Verwaltung (BWV) bewertet in einem Gutachten die rechtlichen und finanzwirtschaftlichen Aspekte des von der Regierungskoalition geplanten Abbaus des Solidaritätszuschlags. „Die Bundesregierung sollte den Solidaritätszuschlag vollständig und zügig abschaffen“, empfiehlt der Präsident ... Weiterlesen

Sozialrecht; Honorarärzte regelmäßig sozialversicherungspflichtig (BSG)

Ärzte, die als Honorarärzte in einem Krankenhaus tätig sind, sind in dieser Tätigkeit regelmäßig nicht als Selbständige anzusehen, sondern unterliegen als Beschäftigte des Krankenhauses der Sozialversicherungspflicht (BSG, Urteil v. 4.6.2019 - B 12 R 11/18 R ). Hintergrund : Beschäftigung ist die nichtselbständige Arbeit, insbesondere in einem Arbeitsverhältnis. ... Weiterlesen

Erfreulich: Abgabefrist für 2018-er- Einkommensteuererklärungen verlängert

Die Einkommensteuererklärung für das Jahr 2018 muss grundsätzlich bis zum 31.07.2019 beim Finanzamt eingereicht werden (bisher galt für Einkommensteuererklärungen der 31.05. des Folgejahres als Stichtag). Somit bleiben Ihnen also ab 2019 2 Monate mehr Zeit. Sofern Sie durch einen Steuerberater vertreten werden, verlängert sich die Frist ebenfalls um zwei Monate, also bleibt ... Weiterlesen

Zusätzliche Finanzspritze für das selbstgenutzte Eigenheim: Baukindergeld im Jahr 2018 neu eingeführt

Seit dem 18.09.2018 können Familien oder Alleinerziehende mit einem zu versteuernden Haushaltseinkommen von bis zu TEUR 75 im Jahr zuzüglich eines Freibetrags von TEUR 15 pro Kind für den Ersterwerb einer selbstgenutzten Wohnimmobilie online bei der Kreditanstalt für Wiederaufbau ein sogenanntes „Baukindergeld“ beantragen. Unerheblich ist, ob die Immobilie gekauft wurde oder ... Weiterlesen

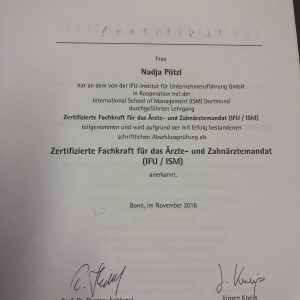

Nadja Poetzl ist nun “zertifizierte Fachkraft für das Ärzte- und Zahnärztemandat!!!

Wir schlafen nicht, wir bilden uns weiterhin permanent fort. Daher dürfen wir wieder einmal weitere Kompetenz aufweisen und sind sehr stolz auf unsere Mitarbeiter! Herzlichen Glückwunsch, diesmal unserer Nadja Poetzl, die die Abschlussprüfung des IFU-Instituts für Unternehmensführung GmbH in Kooperation mit der International School of Management (ISM) Dortmund erfolgreich ... Weiterlesen

Große Überraschung: Bundestag hat ersatzlose Streichung des quotalen Verlustübergangs nach § 8c (1) KStG beschlossen!

Endlich einmal wieder eine sehr erfreuliche Nachricht für die Steuerpflichtigen: Der Bundestag hat am 08.11.2018 beschlossen, dass die Regelung des quotalen Verlustübergangs nach § 8c (1) KStG gestrichen wird. Nun wird der Bundesrat voraussichtlich am 14.12.2018 über das Gesetz beraten und es bleibt abzuwarten, ob dieses dann nun auch so beschlossen wird. Hintergrund: ... Weiterlesen

Aus Frau Heicks wird Frau Gessner

Nun auch endlich amtlich getraut: Katharina Heicks und ihr Mann sind verheiratet. Aus unserer Frau Heicks wird unsere Frau Gessner. Wir gratulieren sehr herzlich zur Hochzeit und freuen uns auf die weitere Zusammenarbeit, Frau Gessner! ... Weiterlesen

Erben aufgepasst: Es besteht grundsätzlich Anspruch der Erben auf bezahlten Jahresurlaub verstorbener Arbeitnehmer

In einem aktuellen Urteil des Europäischen Gerichtshofs vom 06.11.2018 entschied dieser, dass der Anspruch eines verstorbenen Arbeitnehmers auf finanzielle Vergütung für nicht genommenen, bezahlten Jahresurlaub grundsätzlich im Rahmen der Erbfolge auf seine Erben übergehen kann. Nach Unionsrecht können die Erben eines verstorbenen Arbeitnehmers demnach grundsätzlich einen ... Weiterlesen

Tradition aus der Heimat: Heute großer Bocholter Sankt Martinsumzug

Heute findet ab 17:15 Uhr der traditionelle Bocholter Innenstadtmartinszug statt. Dabei zieht der Sankt Martin auf seinem Pferd mit insgesamt 16 Bocholter Schulen, begleitet durch Vorstand, Gäste und Musikgruppen, durch die Bocholter Innenstadt. Berliner Platz- Vorplatz Mariengymnasium- Schleusenwallbrücke- Schanze, entlang des Seniorenheims "Residenz"- ... Weiterlesen

Erfreuliches Grundsatzurteil des BFH zu Umsatzsteuervorauszahlungen bis zum 10. Januar für das Vorjahr!

Der BFH hat mit Urteil vom 27.06.2018 (AZ X R 44/16) aktuell entschieden, dass Umsatzsteuervorauszahlungen, die innerhalb von zehn Tagen nach Ablauf des Kalenderjahres gezahlt werden, auch dann im Vorjahr steuerlich abziehbar sind, wenn der 10. Januar des Folgejahres auf einen Samstag oder Sonntag fällt. Damit richtet sich der BFH entschieden gegen eine allgemeine ... Weiterlesen

Am Montag, dem 22.10.2018 bleibt unsere Kanzlei wegen der Bocholter Herbstkirmes geschlossen…

Wir bitten auch in diesem Jahr um Verständnis, dass unsere Kanzlei aufgrund der in Bocholt jährlich stattfindenden Herbstkirmes auch in diesem Jahr am Kirmesmontag (22.10.2018) geschlossen bleibt. In dringenden Fällen erreichen Sie uns per E-Mail. Allen Bocholtern wünschen wir einige wunderschöne Kirmestage und viel Spaß. ... Weiterlesen

It`s a Girl: Maya ist da!!!

Wir freuen uns über erneuten Kanzleinachwuchs und gratulieren Julia und Tobias Schopohl von ganzem Herzen zur Geburt ihres ersten Kindes. Die kleine süße Maya kam am 16.06.2018 um 22:55 Uhr zur Welt und wir freuen uns sehr für die frisch gebackenen Eltern. ... Weiterlesen

Anforderungen an ordnungsgemäße Rechnungen erneut vom BFH gelockert…

Bisher hat die Finanzverwaltung darauf bestanden, dass der leistende Unternehmer auf Rechnungen den Ort angibt, an dem seine Tätigkeit ausübt. Sofern diese Angabe nicht korrekt war, wurde der Vorsteuerabzug für den Rechnungsempfänger versagt. Aktuell hat der BFH hingegen mit zwei Urteilen vom 21.06.2018 entschieden, dass es nicht mehr erforderlich ist, dass der Unternehmer ... Weiterlesen

Formeller Mangel im Kassenbuch: EC-Kartenumsätze!

In der letzten Zeit wurde immer wieder Kritik seitens des Deutschen Steuerberaterverbands zur Buchung von EC-Kartenumsätzen gegenüber dem Bundesministerium der Finanzen ausgeübt. Nun wurde konkretisierte das BMF seine Rechtsauffassung vom 16.08.2017 mit einem Schreiben vom 29.06.2018 und Hinweisen für die Praxis: "...Die Erfassung von EC-Karten-Umsätzen im Kassenbuch stellt, ... Weiterlesen

Finanzamt darf laut BFH nicht zu strenge Anforderungen an die Rechnungsangabe in Bezug auf den Leistungszeitpunkt stellen!

Nach einem aktuell veröffentlichten BFH-Urteil vom 01.03.2018, AZ V R 18/17 legt der BFH die Regelungen an die Rechnungsangaben in Bezug auf den Leistungszeitpunkt zugunsten der zum Vorsteuerabzug berechtigten Unternehmer sehr großzügig aus. Hiernach darf sich die Angabe des Kalendermonats als Leistungszeitpunkt auch aus dem Ausstellungsdatum der Rechnung ergeben, wenn nach den ... Weiterlesen

Erfreuliches Urteil: Keine anteilige Besteuerung des Veräußerungsgewinns auf häusliches Arbeitszimmer bei Verkauf des selbst genutzten Eigenheims

Das Finanzgericht Köln hat am 20.03.2018, AZ 8 K 1160/15 entschieden, dass ein häusliches Arbeitszimmer nicht zu einer anteiligen Besteuerungsgewinns nach § 23 Abs. 1 Nr. 1 S. 3 EStG führt, da es aufgrund der Integrierung in den privaten Wohnbereich kein selbständiges Wirtschaftsgut darstelle. Hintergrund: Das Finanzamt hatte einen auf das Arbeitszimmer entfallenden ... Weiterlesen

Urteil des Bundesverfassungsgerichts da: Grundsteuer verfassungswidrig, da nicht mehr zeitgemäß!!!

Das Verfassungsgericht hat aktuell entschieden, dass die Bemessung der Grundsteuer für Immobilien verfassungswidrig ist. Es führt dazu aus, dass die Einheitswerte für Grundstücke seit mehr als 50 Jahren nicht mehr angepasst worden seien und damit "völlig überholt" wären und zu "gravierenden Ungleichbehandlungen" der Immobilienbesitzer führten. Was passiert jetzt nach diesem ... Weiterlesen

FROHE OSTERN!!!

!!!Wir wünschen Ihnen allen ein frohes Osterfest und erholsame Feiertage!!! ... Weiterlesen

Grundsteuer verfassungsgemäß? Verkündung der Entscheidung des Bundesverfassungsgerichts am 10.04.2018!

Ist die Grundsteuer verfassungsgemäß? Eine der wichtigsten Einnahmequellen der deutschen Kommunen ist die Grundsteuer, die ein jährliches Aufkommen von ca. 13 Mrd. EUR ausmacht. Allerdings basiert die Besteuerung der aktuell zugrunde gelegten Einheitswerte noch immer auf Wertverhältnissen aus dem Jahre 1964 für Westdeutschland und aus dem Jahre 1935 für ... Weiterlesen

Änderung der Beitragsberechnung zur freiwilligen gesetzlichen Krankenversicherung

Die Änderung zum 01.01.2018 der Beitragsberechnung zur freiwilligen gesetzlichen Krankenversicherung hat für großes Aufsehen gesorgt. Zukünftig kann es nämlich zu Nachforderungen von Krankenversicherungsbeiträgen kommen, weshalb es ratsam wäre, Rücklagen zu bilden, um die unvorhersehbaren Kosten bewältigen zu können. Doch wer ist eigentlich genau betroffen? Wie die ... Weiterlesen

Grunderwerbsteuer, Vorsicht beim sogenannten „einheitlichen Vertragswerk“

Die Bemessungsgrundlage für die Grunderwerbsteuer wurde durch die Finanzverwaltung erweitert. Hintergrund sind die Regelungen zum sogenannten „einheitlichen Vertragswerk“. Daher könnte passieren, dass beim Erwerb von Grund und Boden, den Sie anschließend bebauen lassen, nicht nur der reine Bodenwert, sondern auch die Bauerrichtungskosten einschließlich der Umsatzsteuer der ... Weiterlesen

!!! Steffen & Partner wünscht Ihnen allen ein frohes neues Jahr 2018 !!!

Wir wünschen Ihnen allen ein wunderschönes neues Jahr, vor allem viel Glück und Gesundheit . Auf die weitere Zusammenarbeit im Jahr 2018 freuen wir uns und möchten uns in diesem Zusammenhang noch einmal für die tolle Zusammenarbeit in den vergangenen Jahren bedanken. ... Weiterlesen

Verlustabzug beim Anteilsverkauf von GmbH-Anteilen: Bundesverfassungsgericht stellt teilweise Verfassungswidrigkeit fest

Hintergrund: Verlustvorträge einer Kapitalgesellschaft gehen nach der aktuellen Gesetzesfassung unter, wenn innerhalb von fünf Jahren mehr als 25% der Anteile auf einen fremden Dritten übertragen werden. Sofern ein Anteil von mehr als 50% übertragen wird, geht der Verlustvortrag komplett verloren. Das Bundesverfassungsgericht hat den anteiligen Verlustuntergang bei ... Weiterlesen

Erfreuliches Urteil für Vermieter: Durch Mieter verursachte Schäden sofort als Werbungskosten abziehbar

Nach einer neuen BFH-Entscheidung vom 09. Mai 2017, AZ IX R 6/16 sind Aufwendungen eines Vermieters zur Beseitigung von Schäden, die nach Anschaffung der vermieteten Immobilie durch den Mieter verursacht wurden, direkt als Werbungskosten von der Steuer abgezogen werden. Hintergrund: Grundsätzlich müssen Aufwendungen, die in den ersten drei Jahren nach der Anschaffung ... Weiterlesen

KURZ GEFASST: DAS ändert sich im Jahr 2018

In diesem Beitrag erfahren Sie die wesentlichen Änderungen aus den Bereichen Recht und Steuern ab dem Jahr 2018. Und DAS ändert sich... Geringwertige Wirtschaftsgüter: Grenzen werden drastisch erhöht Im Hinblick auf sogenannte geringwertige Wirtschaftsgüter (GwG) wurden nicht nur die Grenzen angehoben, sondern gleichzeitig auch die ... Weiterlesen

Wir verlosen 5 x 2 Karten für Jörg Knör “Filou!” – am 16.11.2017 im Städtischen Bühnenhaus – Bocholt – zugunsten von LIONS Quest “Zukunft in Vielfalt”

Die Lions Clubs unserer Region feiern das 100-jährige Jubiläum ihrer Organisation am 16. November 2017 ab 20:00 Uhr mit einem Gala-Abend im Städtischen Bühnenhaus in Bocholt. Prominenter Gast des Abends ist Jörg Knör, der sein Programm "FILOU! – MIT SHOW DURCHS LEBEN" präsentieren wird. Der gesamte Erlös des Abends kommt der Integration von Flüchtlingen zu Gute. Das ... Weiterlesen

Der Sanierungserlass ist laut BFH nicht auf Altfälle anzuwenden!

Durch den sogenannten "Sanierungserlass" des Bundesministeriums der Finanzen (BMF) sollen Sanierungsgewinne steuerlich begünstigt werden. Nun hat der Bundesfinanzhof (BFH) entschieden, dass der Sanierungserlass nicht für die Vergangenheit angewendet werden darf. Hintergrund: Mit Beschluss vom 28.11.2016 hatte der Große Senat des BFH den Sanierungserlass bereits verworfen, ... Weiterlesen

Am Montag, dem 16.10.2017 bleibt unsere Kanzlei aufgrund der Bocholter Herbstkirmes geschlossen!!!

Wie in jedem Jahr, bleibt unsere Kanzlei am Kirmesmontag geschlossen, da in Bocholt dann das "kleine Oktoberfest", die jährliche Herbstkirmes, gefeiert wird. Schon am Freitag verwandelt sich Bocholts Innenstadt zum größten Volksfest im Münsterland. Die Schausteller sind bereits seit Wochen damit beschäftigt, ihre Fahrgeschäfte und Vergnügungsbuden aufzubauen. Auch in diesem ... Weiterlesen

Internationaler Informationsaustausch in Steuersachen über Finanzkonten beginnt am 30.09.2017

Achtung: Um die Besteuerung transparenter und gerechter zu gestalten, beginnt am 30.09.2017 der erste automatische Informationsaustausch über Finanzkonten nach dem gemeinsamen Meldestandard der OECD (Organisation für wirtschaftliche Zusammenarbeit und Entwicklung) zwischen 49 Staaten und Gebieten. Grundlage für den jährlich stattfindenden Informationsaustausch über ... Weiterlesen

In Klinik tätiger Facharzt für Anästhesiologie ist sozialversicherungspflichtig: aktuelles Urteil des Hessischen Landessozialgerichts

Das Hessische Landessozialgericht hat mit Urteil vom 22.08.2017, AZ L 1 KR 394/15 entschieden, dass ein im Operationsbereich einer Klinik tätiger Facharzt für Anästhesiologie abhängig beschäftigt ist und daher insgesamt eine sozialversicherungspflichtige Beschäftigung vorliegt. Hintergrund: Sofern eine, nach dem Sozialversicherungsrecht "abhängige Beschäftigung" vorliegt, ... Weiterlesen

Geringwertige Wirtschaftsgüter und Standard- Software: Aktuelle Änderungen ab dem Jahr 2018, von denen Sie profitieren können!

Achtung: von folgenden Neuerungen können Sie profitieren! Sie gelten jedoch erst für Wirtschaftsgüter, die ab dem Jahr 2018 angeschafft bzw. hergestellt werden: die Gesetzgeber haben die Grenze für geringwertige Wirtschaftsgüter (GWG) von 410 EUR auf 800 EUR angehoben. Somit können Steuerpflichtige (egal, ob Unternehmer, Freiberufler oder Arbeitnehmer) für ... Weiterlesen

Vorsicht beim Verkauf einer selbst genutzten Ferienimmobilie

Hintergrund: Grundsätzlich gilt bei selbst genutzten, privaten Immobilien folgendes: Wird eine vermietete Immobilie verkauft, muss der Veräußerungsgewinn vom Verkäufer versteuert werden, sofern zwischen der Anschaffung (Kauf) und dem Verkauf der Immobilie weniger als zehn Jahre liegen. Diese Veräußerungsfrist gilt grundsätzlich nicht für ... Weiterlesen